中国网财经11月21日讯(记者李春晖)自10月8日房贷利率新政实施后,与其挂钩的5年期以上LPR首次下调。这会对购房成本产生多大影响?是否意味着楼市调控“风向”变了?

多位业内专家对中国网财经表示,此次LPR下调对楼市影响微弱,不足以导致市场出现反弹,未来房地产市场仍将平稳运行;同时此举不意味着楼市调控松绑,即便金融大环境越来越宽松,针对楼市的调控也不可能放松。

“靴子”落地:5年期以上LPR首次下调

按照央行此前发布的公告,自今年10月8日起,新发放商业性个人住房贷款利率以最近一个月相应期限的贷款市场报价利率(LPR)为定价基准加点形成。首套商业性个人住房贷款利率不得低于相应期限LPR,二套商业性个人住房贷款利率不得低于相应期限LPR加60个基点。

LPR有1年期、5年期以上两个期限品种。由于住房贷款普遍是长期贷款,5年期以上LPR是银行发放住房贷款的利率定价参考。

近期以来,面对经济下行压力,央行加大了逆周期调节力度。随着9月份1年期LPR下调、11月初MLF (中期借贷便利)利率下调,房地产业内普遍认为“降息”序曲已经奏响,对5年期以上LPR的动向高度关注。

昨日(20日),“靴子”终于落地。央行发布最新一期LPR,1年期和5年期以上两个品种都下调了5个基点。这是自8月份LPR新增5年期以上品种、10月初房贷利率新政实施后,5年期以上LPR的首次下调。

房贷利率未必随之降5个基点 即便降了每月只省30元

虽然房地产行业对5年期以上LPR的下调给予高度关注,但此次下调对购房成本的影响非常微弱,实际的房贷利率也是“可降可不降”。

首先,房贷利率新政是针对“新发放商业性个人住房贷款利率”,也就是10月8日新政实施以后签订贷款合同的购房者。此外新政还规定了利率重定价周期“最短为1年”,也就说10月8日之后、11月20日之前签订房贷合同的购房者,最快的一批也要在明年10月8日之后,才能根据最近一个月相应期限的LPR,重新确定房贷利率。

其次,对于11月20日之后签订贷款合同的购房者,实际的房贷利率未必能同步下调。因为央行新政只是提出了两个“不得低于”,对于LPR加点的具体数值则是“体现贷款风险状况”。

诸葛找房市场研究员姜国君对中国网财经表示,就目前的房地产政策环境和市场趋势来看,与房贷挂钩的5年期以上LPR下降实际上对房贷利率的影响不会太大。“自10月8日房贷利率‘换锚’以来,各商业银行并非机械地规定房贷利率须在LPR基础上加多少个基点,而是直接制定实际执行利率。”姜国君称,“也就是说,当前5年期以上LPR下降了5个基点,房贷利率未必就会随之下降5个基点。”

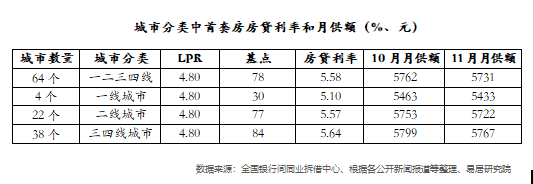

即便房贷利率真的随之下降了5个基点,购房者能省下的购房支出也非常有限。易居研究院智库中心研究总监严跃进表示,以“100万贷款本金、30年即360期、等额本息偿还方式”的贷款模式进行房贷成本测算,5年期以上LPR下调5个基点之后,一、二和三四线城市月供额分别为5433元、5722元和5767元,相比10月份减少了30元左右。

按照目前的物价水平,相当于每个购房家庭每月可以多买一斤猪肉。

多位专家:未来房地产市场仍将平稳运行

多位业内专家对中国网财经表示,5年期以上LPR下调并不意味着楼市调控主基调发生变化。

姜国君表示,央行日前发布的第三季度货币政策执行报告再次重申“不将房地产作为短期刺激经济的手段”,实际上已经很明确地释放了不放松楼市调控的信号。“即便金融大环境越来越宽松,针对楼市的调控也不可能放松。”姜国君称。

“并不是为了刺激楼市。”中原地产首席分析师张大伟表示。他认为,“房住不炒”主基调下,市场平稳是主流。虽然5年期以上LPR下调,但目前的幅度不足以导致市场出现反弹,整体上看年末房地产市场有望平稳。

民生银行首席研究员温彬表示,此次1年期LPR和5年期以上LPR都下调5个基点,最重要的意义不在于楼市,而是“明确了央行货币政策价格工具的传导机制”。LPR在8月20日开始实施“MLF加点”的新定价机制, MLF在11月初出现新LPR后的首次下调,降了5个基点。温彬认为,此次两个期限品种的LPR都随之下调5个基点,“表明央行政策利率变动对LPR变动将产生更直接有效的影响。”

“这对当前切实降低实体经济融资成本、稳投资、稳增长、稳预期方面将发挥积极作用。”温彬称。对于楼市,他认为5年期以上LPR下调5个基点有助于降低刚需购房群体房贷成本,在当前稳增长前提下也有利于房地产市场保持平稳发展。