5月23日,证监会第十八届发行审核委员会2019年第41次发审委会议召开,宏和电子材料科技股份有限公司(简称:宏和科技)首发获通过。这是今年过会的第34家企业。

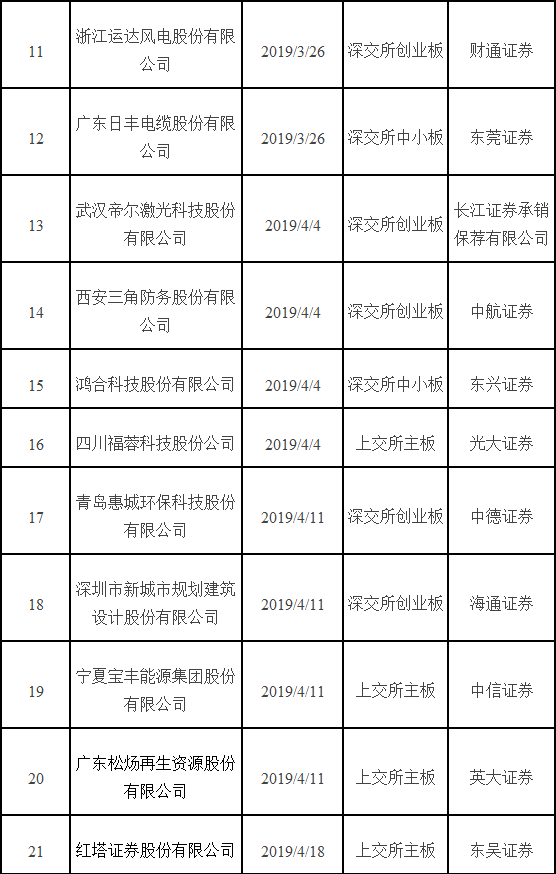

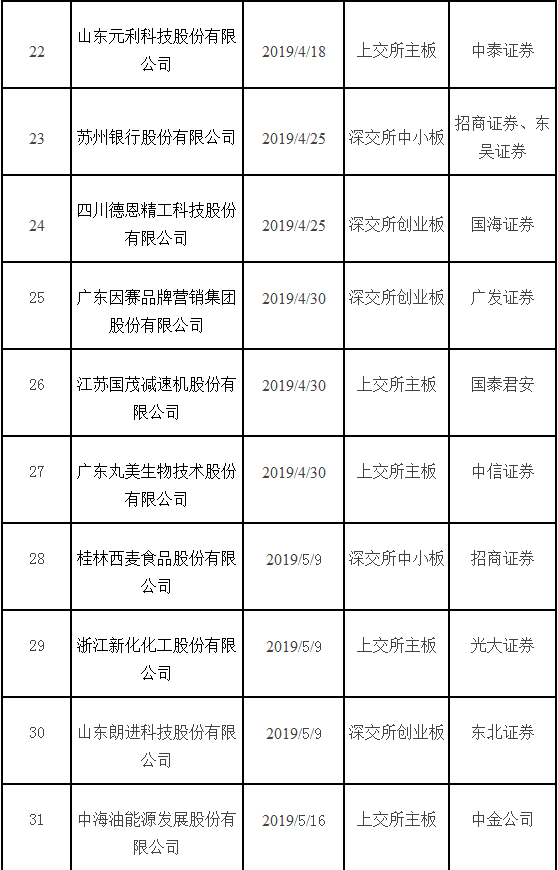

宏和科技此次IPO的保荐机构为海通证券,保荐代表人是李文杰、孔令海。这是海通证券今年第二单IPO保荐过会项目。4月11日,海通证券保荐的深圳市新城市规划建筑设计股份有限公司首发过会。

宏和科技是一家主要从事中高端电子级玻璃纤维布的研发、生产和销售的高新技术企业,拟于上交所主板上市,拟公开发行股份数量不超过2.63亿股,募集资金为8.04亿元。

发审委会议对宏和科技提出询问的主要问题:

1、报告期内发行人营业收入与净利润变动幅度不相一致,2018年主要产品单价略有下降。请发行人代表:(1)说明2018年度主要产品售价特别是极薄布和超薄布下降的原因及合理性,未来主要产品价格变动趋势,是否存在进一步下降的风险;(2)说明极薄布和超薄布领域其他主要竞争对手产能、市场份额等情况,以及报告期极薄布和超薄布下游终端市场产品市场销量变化情况,发行人报告期极薄布和超薄布的产量增长是否与行业变动情况相匹配;(3)说明报告期各期末应收账款及占营业收入比例较大的原因及合理性,是否与发行人收入变化相匹配,坏账准备计提是否充分;(4)说明2016年3月发行人实际控制人之一的王文洋先生控制的企业增资入股公司是否适用股份支付,会计处理是否符合企业会计准则的相关规定;(5)结合贸易政策、下游需求、客户及产品结构、主要产品单位售价和成本变化等方面说明2019年一季度经营业绩下滑的原因及合理性,与同行业公司变化趋势是否一致,是否存在导致发行人持续经营存在重大不利变化的情形,相关信息披露是否充分。请保荐代表人说明核查依据、过程并发表明确核查意见。

2、发行人主要产品为中高端超薄、极薄电子布,主要原材料分别为超细、极细电子纱,极细纱主要向日本、美国等少数原材料厂商采购。请发行人代表:(1)结合超细、极细电子纱目前全球的市场容量、主要供应商分布及产能情况、同行业公司的采购区域等,说明发行人向日本日东纺和美国AGY公司采购集中度较高是否符合行业惯例,是否对日本日东纺和美国AGY公司存在依赖;(2)说明发行人与上述两家供应商的合作背景,两家供应商是否与发行人及其关联方存在关联关系;(3)结合采购数量和单价的变化说明向上述两家供应商2018年采购金额大幅下降的原因及合理性;(4)结合定价机制说明自2017年开始极薄、超薄布销售价格大幅提升情况下,上述主要纱种采购价格却保持稳定或存在一定程度下降的原因及合理性。请保荐代表人说明核查依据、过程并发表明确核查意见。

3、发行人报告期内综合毛利率高于同行业公司,2018年度毛利率出现下滑。请发行人代表:(1)结合发行人在所处行业产业链中的地位、市场竞争、技术研发水平、定价机制、客户构成等说明报告期内毛利率水平高于国内外任何一家同行业公司的原因及合理性;(2)对比同行业公司报告期内毛利率相对较为稳定的情况,说明发行人2018年毛利率出现下滑的原因及合理性,结合下游产品需求变化、订单情况、市场竞争、采购价格波动等方面分析毛利率是否面临进一步下滑的可能性;(3)结合各产品单位售价与同类产品市场平均售价对比,说明自2017年起售价大幅提升是否与市场价格趋势保持一致,主要产品各报告期价格涨幅不一致的原因及合理性;(4)主要产品极薄布的单位直接材料成本2018年度下降而其他产品单位直接材料成本报告期内呈现持续上升的原因及合理性,单位直接人工成本2017年度下降而其他产品单位直接人工成本报告期内呈现持续上升的原因及合理性。请保荐代表人说明核查依据、过程并发表明确核查意见。

4、发行人报告期内存货中原材料占比较大,2018年年末库龄半年以上存货余额占比较高。请发行人代表:(1)结合生产周期、价格波动、库存水平等方面,说明2017年末原材料余额大幅增长的原因及合理性;(2)库龄半年以上存货余额的明细构成情况,BC1500的极细纱结存较多库龄较长的原因及合理性,相关存货存货跌价准备是否计提充分;(3)发行人相关原材料按照库龄计提存货跌价准备,各阶段跌价准备计提比例的依据是否充分,与同行业存货跌价准备政策是否一致,是否符合企业会计准则的要求。请保荐代表人说明核查依据、过程并发表明确核查意见。

5、南亚塑胶是发行人实际控制人王文洋之父亲王永庆创立的台湾上市公司,王文洋多名兄弟姐妹在南亚塑胶持股并任职,南亚塑胶部分主营业务与发行人相同。请发行人代表说明:(1)如发行人实际控制人及其亲属取得南亚塑胶或南亚塑胶股东股权,南亚塑胶是否与发行人构成同业竞争,发行人实际控制人拟采取的相关解决措施及其有效性;(2)发行人与南亚塑胶相同产品的供应商、客户是否存在重叠的情形,是否存在为发行人代垫费用、承担成本的情形。请保荐代表人说明核查依据、过程并发表明确核查意见。