文:方正宏观任泽平、杨为敩

事件:

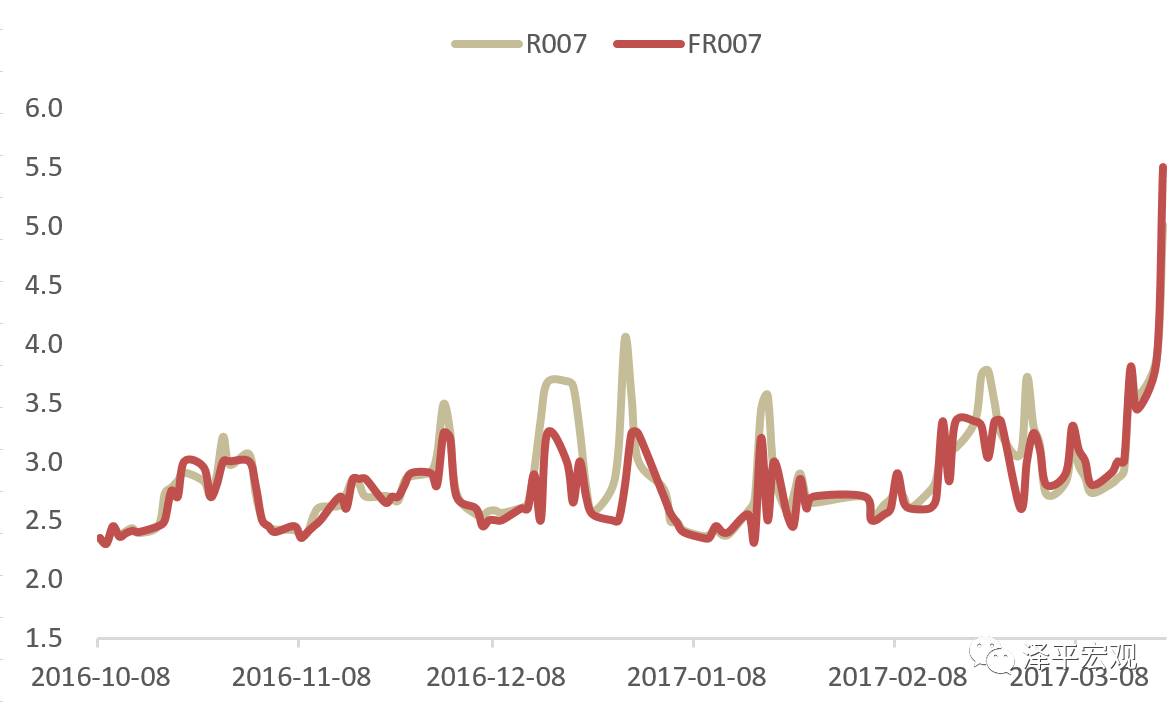

近日,资金面受货币政策收紧、银行考核等因素的影响开始明显紧张,目前shibor 7D已升至2.77%,是2015年7月以来的最高水平;FR007近两日暴涨204bp收于5.5%,已达到2014年12月以来的最高值;GC007也升至4.28%。

点评:

1)近日资金面的紧张的原因之一是光大转债的申购。规模为300亿元的光大转债于3月17日申购,预计冻结资金为4000亿元左右,申购资金的解冻日为3月23日,光大转债对流动性的阶段性冲击可能持续到本周四。

2)资金面紧张的原因之二是银行的MPA考核。相对于R007来说,DR007近日上行更为明显,二者利差从30bp明显升至96bp,处于历史高位(近几年二者利差只有去年12月MPA考核、债灾发生时达到过1%左右的高位)。银行明显对非银收紧了拆借,MPA考核是重要原因。

3)资金面收紧的原因之三是近日机构“预防性需求”明显增加。今年以来偏长期的资金利率(1M)相对于偏短期的资金利率(7D)上升更陡,二者利差中枢水平从去年30bp左右提升至目前150bp左右,显示出在机构谨慎、监管加严的强预期下,金融机构的“预防性需求”明显增加,且偏好于融入更长期的资金。在MPA考核引致资金融出缩水的情况下,资金的供需缺口进一步显现。

4)资金面明显收紧的原因之四可能是央行对利率波动的容忍度更强。从2015年以来,资金利率的波动就因窗口指导出现了持续的窄幅波动,这在一定程度上加强了机构资金利率平稳的预期,致使机构的跨期限或跨信用套利活动风险下降、信心加强,过稳的资金利率并无益于机构去杠杆,因此央行可能会对利率的波动有所放任,对金融去杠杆形成辅助性环境。

5)这次资金面紧张是阶段性的。3月23日之后,光大转债发行对流动性的冲击会明显减弱;经验上,MPA考核对流动性的影响会持续到季末前两个交易日。因此,本次流动性紧张预计会维持两周左右,跨季之后,流动性问题会明显缓解。

6)一季度的杠杆问题似乎没有卷土重来,这次MPA考核预计不会致使利率高企。从同业存单与商业银行理财收益率的利差(6M)来看,去年是在100bp左右,今年一季度以来该利差水平下降至45bp附近,利差的缩窄显示出相当多的同业存单发行后,仅仅作为银行的储备需求,并非作为进一步放杠杆的工具;另外,商业银行广义信贷增速自2016年1月以来就持续下降,目前已经降至13.8%,接近今年的M2目标,传统资产去化的压力并不大。

7)季末后虽然流动性会出现一些缓解,但因政策转向“稳通胀、控风险”,我们仍然要警惕资金利率的抬升。我们预计资金利率在MPA考核后仍然因政策加码及通胀的影响而承压。