FT账户迎扩容时代 多个自贸区以“差异化创新”替代“全面复制”

自贸区上线FT账户,势必对当地贸易便利化、企业跨境投融资高效操作带来巨大推动作用。

随着上海自贸区众多业务创新经验逐步在全国复制推广,自由贸易账户分账核算业务系统(下称“FT账户”)也迎来了扩容时代。

近日,央行先后批准招商银行天津分行、中国农业银行广东省分行接入自由贸易账户分账核算业务系统,这标志着广东、天津继上海、海南之后,上线FT账户体系。

一位西部地区自贸区管委会人士表示,当地自贸区FT账户上线要通过央行相关部门验收,依然面临不小的挑战:一是当地金融机构尚未具备基于FT账户开展存、融、汇、兑、投等业务的运作管理经验,二是当地金融监管部门也担心缺乏足够经验,对FT账户资金划转做到“一线宏观审慎,二线有限渗透+严格管理”,避免金融风险出现。

如何在复制基础上进行有效创新,推进当地自贸区业务特色更好开展,俨然成为当地金融监管部门急需解决的新问题。

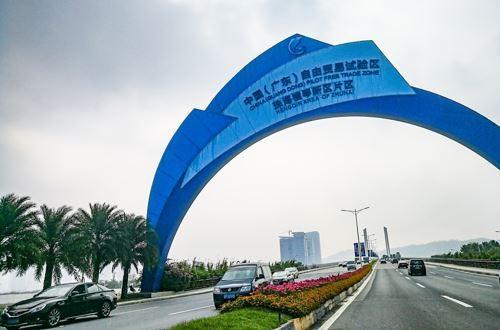

自由贸易账户分账核算业务系统迎来了扩容时代。-宋文辉 摄

复制上海自贸区经验

当前广东、天津上线的FT账户运作规则,很大程度借鉴上海自贸区的经验。

据《中国(广东)自由贸易试验区南沙、横琴片区分账核算业务管理实施细则(试行)》显示,广州市、珠海市金融机构可以按照客户需要在分账核算单元开立规则统一的本外币账户。这个账户按照“一线宏观审慎,二线有限渗透”原则进行收支管理,区内与境外“一线”资金流动在宏观审慎管理基础上实现自由兑换和划转;区内与境内“二线”符合条件的业务资金可以跨境流动。金融机构按照“标识分设、分账核算、独立出表、专项报告、自求平衡”的管理要求,防控资金跨境流动风险。

获准开展FT账户业务的天津金融机构则按照“标识分设、分账核算、独立出表、专项报告、自求平衡”的管理要求,以FT账户为载体和操作平台,为天津自由贸易试验区企业提供投融资汇兑及相关业务。

一位天津自贸区金融机构人士向记者直言,尽管天津、广东FT账户管理规则尚未出现“新”的突破,但它足以为两地自贸区企业带来广阔的贸易便利化与跨境投融资操作空间。

“相比传统银行账户,FT账户的优势主要表现在四个方面。”他分析说。一是FT账户是一套以人民币为本位币、多种外币账户为子账户、本外币合一的账户体系,可以避免企业因不同币种收支需要而申请多个账户、相关资金兑换划转需层层审批的操作烦恼;二是FT账户可以帮助企业对接境内外大量廉价资金,帮助企业以更低融资成本在全球范围内获得融资用于贸易付款与项目投资等,进而大幅降低企业财务成本;三是企业在汇率风险对冲方面也有了更多选择,比如FT账户适用人民币离岸汇率,企业境内结算账户适用人民币在岸汇率,因此企业可以根据境内外人民币汇率价格不同走势,选择更合适汇价进行结售汇,降低汇兑风险同时减少汇兑成本开支;四是通过FT账户,企业可以在更大范畴自主开展跨境投资、跨境双向资金池、跨境贸易融资等业务,提升企业资金使用效率。

一位跨国企业财务总监向记者直言,在上海自贸区设立FT账户开展跨境双向资金池业务后,企业相关行政操作成本大幅降低,企业每月所需递交的相关报表缩减至数张。

一位中部地区自贸区管委会负责人向记者直言,当前金融监管和业务创新的事权主要在国家相关金融监管部门,而当地金融监管部门的管理权限相对较少,导致这些自贸区金融创新措施存在落地难问题,令当地众多跨国企业分支机构与外贸企业对使用FT账户心存顾虑。

“在防范金融风险的大环境下,我们只能全面复制上海自贸区的FT账户监管政策制度,作为最稳妥的操作策略。”他直言。与此同时,当地外贸交易量与企业跨境业务规模较低,也会推迟FT账户落地进程。

在他看来,这是相关部门近日决定在广东、天津复制推广FT账户的原因之一。毕竟天津、广东云集了大量外贸企业,企业跨境业务需求旺盛,赋予FT账户巨大的“发挥空间”。

FT账户差异化创新

记者多方了解到,尽管不少地方自贸区在推进FT账户落地方面遇到多项挑战,但他们依然寄希望借助当地自贸区业务特色,探索差异化的金融业务创新空间,为FT账户落地找到新的实施空间。

一位浙江地区政府人士向记者透露,他们正围绕当地自贸区侧重油品贸易,探索当地油品贸易企业通过金融创新产品,获取境外更低廉的资金用于贸易融资付款与境内外油品期货套期保值。

在这位浙江地方政府人士看来,目前基于FT账户开展油品贸易便利化与跨境资金业务,具有相当大的应用场景。一方面海外贸易商渴望中国买家能进一步简化贸易项换汇付款的审核流程与操作时间(包括让中国买家少跑银行少交单据等),让他们能尽早收到货款;另一方面部分海外贸易商在收到人民币货款后,迫切希望能在自贸区内开设FT账户进行人民币汇率风险对冲。

“未来,相关部门还将借助自贸区金融创新与贸易收支便利化等试点措施,推进更丰富的跨境人民币业务金融产品创新,满足企业进出口贸易、跨境投资与风险对冲等需求。”央行宏观审慎管理局局长霍颖励表示。

一位东部省市自贸区金融机构负责人向记者透露,尽管当地自贸区尚未获准设立FT账户,但他们通过银行境内外资源,尝试探索在跨境投资资金兑换、国内贸易融资等存、贷、汇、兑等环节提供更高性价比的服务,包括利用海外廉价资金降低当地企业融资成本,探索与境外银行合作开展融资性风险评估、贸易融资海外代付等自营业务。

“一旦当地自贸区FT账户设立,我们就可以迅速将这些业务与FT账户进行衔接。”他指出。

便利化措施促成本降、效率升

除FT账户外,多项贸易便利化措施亦是“正在进行时”。国家外汇管理局开展的货物贸易外汇收支便利化试点业务在年初正式落地,陆续在上海、广州、深圳、浙江等地开展试点业务。

记者了解到,希捷国际科技(无锡)有限公司月均结算规模超过3亿美元,收付汇超百笔。在贸易外汇收支便利化试点之前,财务人员需向银行逐笔提供纸质的汇款申请书、合同等能说明贸易背景的辅助材料,银行逐笔核验,每笔业务办理时间约35分钟;试点以后,公司可直接在网银端提交付汇指令,对外付汇时间缩短至10分钟,一年可节省财务成本100万元以上,资金周转效率也大幅提高。

今年4月初,财政部、国家市场监督管理总局、国家发展改革委等三部委联合提出:推进营商环境便利化改革打通政策落地“最后一公里”,随后暖风频吹,3000多张单据化简成一个税号。

今年7月在广州和深圳落地的电子税务备案表平台,使服务贸易等项目的跨境支付向电子化单证管理模式迈出了一大步。外汇局广东省分局通过和国税局广东省分局的合作,实现了在国际汇税通平台上完成企业税务信息的确认。企业在申请跨境付款时,可免于提交纸质的税务备案表,给企业的日常业务带来了极大的便利、节约了成本,同时也大大地提高了银行的操作效率。

“我们的试点企业,从今年3月至10月,已经完成了8300多笔便利化操作,每个月超过1000笔。这1000多笔业务,背后至少有3000多张单据,以前银行跨境收付款,需要查原始的单据, 现在只要付款凭证即可进行便利性操作。对于跨境服务贸易付款,以前企业需要交纸质收付款税务备案表,现在则只需要一个税务号即可付款。”花旗中国广州分行行长张晓萌对21世纪经济报道记者表示。