白马股接连出事,A股科技第一股,2500亿的海康威视(行情002415,诊股)也迷失了。

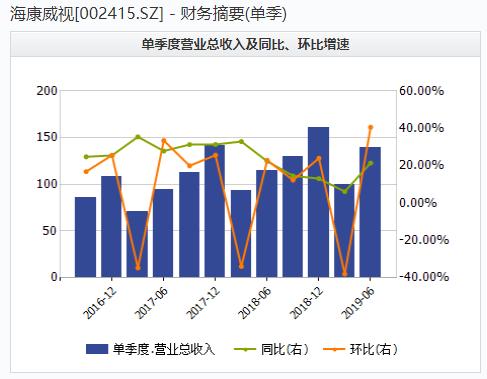

从海康威视刚刚公布的二季报来看,业绩虽较一季度有了良性反弹,但总体仍较为惨淡,增速反转是白马投资的重要指针。

基金正降低持仓

市值接近2500亿的海康威视上半年营业收入239.23亿元,同比增长14.60%。净利润42.17亿元,同比仅微增1.67%。从今年4月以来,海康威视股价就一路走低,如今26元的股价距离 4月初的37元/股高点已跌逾三成左右。

与之相应的是,素爱“抱团取暖”的基金也在降低其持仓量。金融界《解密》发现,基金在一季度对海康威视的持仓仍有4.1亿股,到二季度该数据已经减少近5000万股。当然,持股的基金家数也有了明显的下降。

无独有偶,香港中央结算有限公司二季度减持海康威视公司2.22%股份。此外,就在这短短几天,海康威视还连续多日遭北上资金净卖出,金额达7亿左右。

2500亿巨头的“惨淡”中报

遭机构抛售的迹象其实早有端倪。

早在今年一季度,海康威视净利润就创下有史以来的首个负增。2019年一季度海康威视营收仅微增6.17%,实现扣非净利润14.8亿元,负增18%。

当时海康威视董秘黄方红就表示,一季度负增是收入增速较低、费用刚性导致的。但董秘黄文红在4月中下旬的回应中就表示,一季度触底后,二季度预期收入同比增速可以回到20%以上。如今看来,二季度增速的确与黄方红预测基本一致。

业内人士表示,其实国内经济不景气对于海康威视这类以政府投资为主要营收来源的企业并不友好。

因为海康威视是全球最大的安防厂商,拥有全球视频监控市场份额的21.4%。而其中海康威视最主要的客户就是政府。当政府投资缩紧,政府采购商机落地就会减少。此外,由于部分公共服务项目的颗粒度较大、决策期被拉长,因此商机数量出现明显减少。

境外收入增速放缓

除自身业务下降外,外界商贸环境的变化也成为海康威视收入受制约的一大主因。

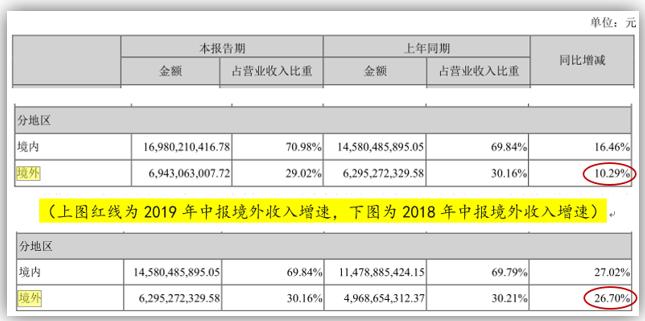

金融界《解密》查询2018年中报和2019年中报分析,发现境外收入的增速已经从26.7%下降到了10.29%。而考虑到海康威视的境外收入占总营收约30%的结构,该增速的下滑实际对其业绩造成了较大影响。

中金公司也在研报中表示,受到商贸环境影响,海康威视的海外收入增速有所放缓。随着不利因素环节,预计2019年下半年海外业务会有所恢复,但完全恢复仍需时间。

中金给出境外收入预估值,中报预计增速放缓到0%。但事实上,出炉的数据似乎比预计的零增长要乐观一些。

下一步谋求转型?

不少业内人士表示,海康威视此前一家独大明显得益于中国安防行业的持续高景气。

在2012年-2017年,安防行业的市场规模从2340亿元增加到6220亿元,年均增速高达14%,远超全球市场增速8%。且中国的安防市场占全球比例约37%,可谓举足轻重。

但如今,政府投资缩水、海外环境不利,这已经威胁到海康威视近60%的客户结构。

对于海康而言,自救的下一步或是进一步的转型,进军“安防大数据”领域。国信证券(行情002736,诊股)预测,未来海康威视的受众将对视频监控需求提升为智能安防需求。因此,这也侧面要求海康威视进行全方位布局、加大研发投入来赢取更多的成长空间。

从其公布的数据来看,2019年中报海康威视研发投入达25亿元,远超去年同期的19亿元,同比增速约为31.5%,远超营收增速。

不过,研发投入的产出效果短期或无法看出,而中长期也需待时间检验。