在一年一度的价值投资者的朝圣会——伯克希尔·哈撒维股东大会上,除了大家熟悉的巴菲特与芒格之外,还有位熟悉的朋友:可口可乐。然而,尽管有两位思路清晰、精神矍铄的高龄老人做强力背书,这些年可口可乐仍然撕不掉打在它身上的不健康标签。

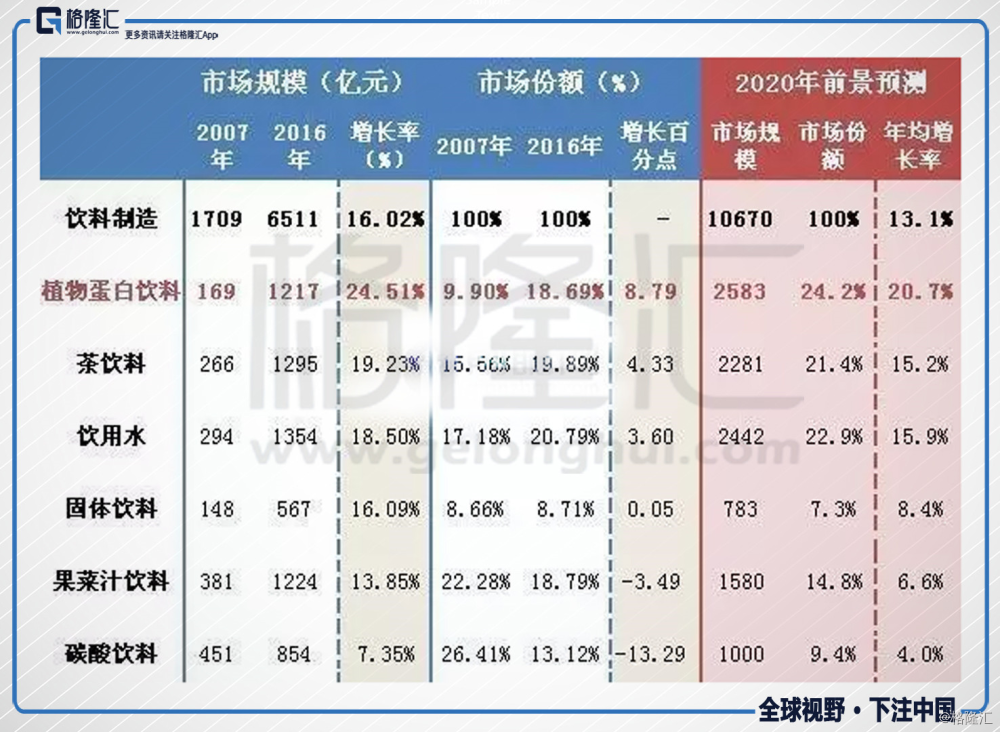

以可口可乐为首的碳酸饮料复合增长率在美国早就连续下滑,它在中国的下滑前几年也已经开始。2007年到2016年,中国的碳酸饮料市场年复合增长率只有7.35%,远低于饮料市场的平均增长水平。

美国市场一直是全球的市场风向标,那么替代碳酸饮料的又是什么品类呢?是运动饮料、功能饮料、果汁,另外还有表现活跃的植物蛋白饮料了。

无独有偶,去年达利食品推出了一款植物蛋白饮料豆本豆。达利食品有一个外号叫“食品界的腾讯”,它在产品上的经营策略跟早期的腾讯很类似,采取的是“后发策略”。达利不会随便推出一个新品去开拓市场,而是看到什么单品比较火爆才进行复制跟进,再凭借自己的渠道优势抢占市场,比如达利园、可比克、和其正。现在轮到豆本豆了。

很明显,这个巨头看上了植物蛋白饮料这块市场的前景。其实不独达利,乳业巨头伊利与蒙牛也都开始关注植物蛋白饮料市场。

巨头们都看上的市场,你不多看几眼?

植物蛋白饮料的市场有多大

要衡量这个市场有多大,我们就要先定义好这个市场的边界。官方权威对植物蛋白饮料的描述是:以植物果仁、果肉、种子为原料,经加工、调配后,再经高压杀菌或无菌包装制得的乳状饮料。

植物蛋白原料丰富,所以植物蛋白饮料的品类也非常丰富,主要包括豆奶、花生奶、杏仁露、核桃露、椰汁等品类。

根据前瞻网的数据,2016年植物蛋白饮料的市场规模达到1217亿元,而2007年仅为169亿元。2007年到2016年,十年间的复合增长速度达到24.51%,居于各饮料品类细分市场的首位,远高于16.02%的行业平均增长率。植物蛋白饮料占饮料市场的份额也由2007年的9.9%上升到18.69%。显而易见,过去十年植物蛋白饮料的增速非常快。

根据前瞻网的前景预测,植物蛋白饮料的生命周期仍然处在快速成长期。前瞻网预计,到2020年植物蛋白饮料的市场规模将达到2583亿元,市场份额上升到24.2%,年均增长率为20.7%。这意味着,下个五年植物蛋白饮料将继续跑赢其他饮料品类。

这个数据会不会太乐观呢?

这里我们要思考一下,为什么植物蛋白饮料能持续得到消费者的青睐。

这个大逻辑的方向是消费升级。在饮食方面,除了注重美味的体验之外,营养健康功效也是消费者重要的考虑因素。饮料行业的消费升级方向是营养和健康,即从“好喝”向“喝好”转变。

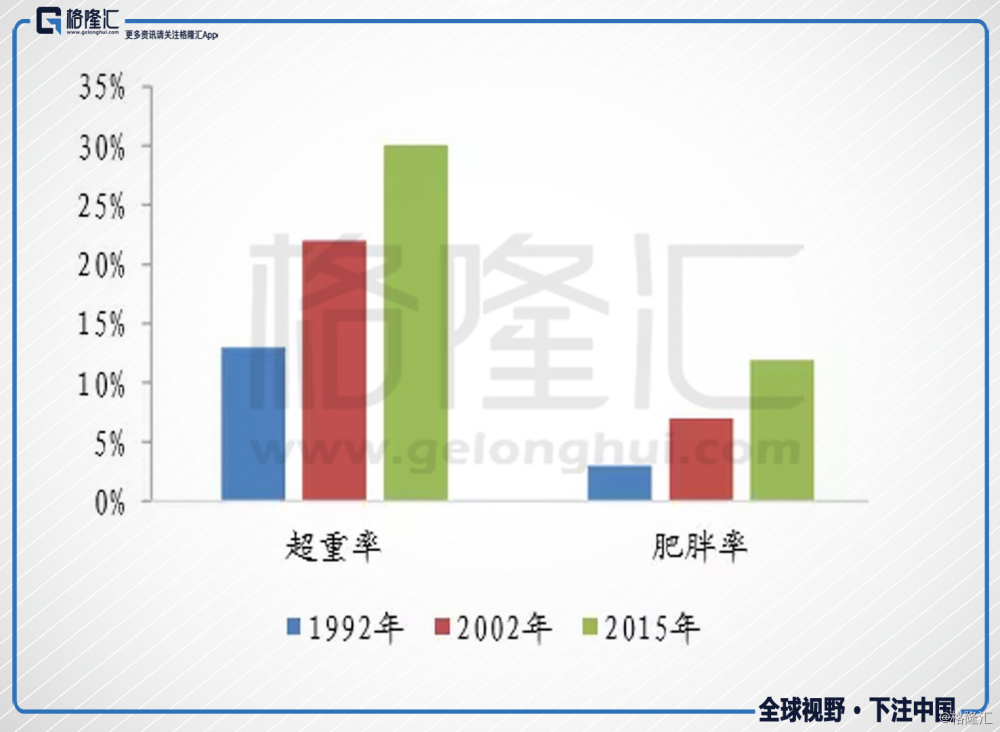

植物蛋白饮料正好符合这个方向。植物蛋白饮料具有低胆固醇、低脂肪、蛋白含量高的优点,前两个优点显然容易吸引超重或者肥胖的消费者,因为我国人口的超重率与肥胖率在不断上升。

相比动物蛋白饮料,植物蛋白饮料还有一个优点,它更适合乳糖不耐症患者饮用。乳糖不耐症是指一部分人因体内缺乏乳糖酶,不能很好地吸收乳糖,甚至在食用后出现腹胀、腹痛、恶心等症状的现象。相比于欧美国家,亚洲居民更容易出现乳糖不耐症。

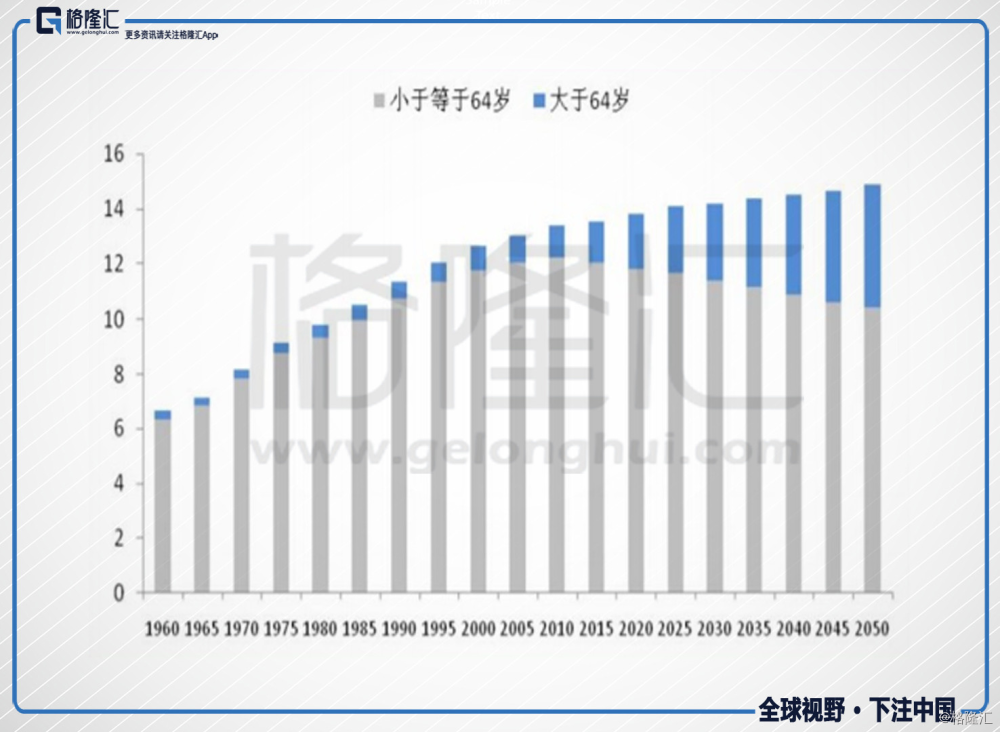

植物蛋白的这些优点对老年人群体也很有吸引力,而老龄化社会正是我们将要面对的未来。

还有一个来自申银万国2014年的研究报告数据,彼时美国的植物蛋白饮料市场规模约300亿美元,相当于1900亿人民币左右。把这个数据与前瞻网2016年的数据相比较,我们会发现,在植物蛋白饮料上,2014年美国人均消费额是597元,2016年中国人均消费额是88元。

虽然两者之间有差距并不能代表中国未来会达到那样的量,但它提供了方向,中国市场确实还有很大的提升空间。

这个市场的玩家有哪些

2007年到2016年,植物蛋白饮料年复合增长率24.1%,跑赢其他饮料,未来五年还有望继续保持20%以上的增速,这是一个看上去形势一片大好的品类。然而,这个市场中主要玩家的日子并不如想象中那么好。

今年春节前夕,主营“六个核桃”的养元饮品以“近7年来沪市最贵新股”的姿态上市,第二个交易日就已经破板,第19个交易日跌破发行价,堪称近几年最悲催的新股。

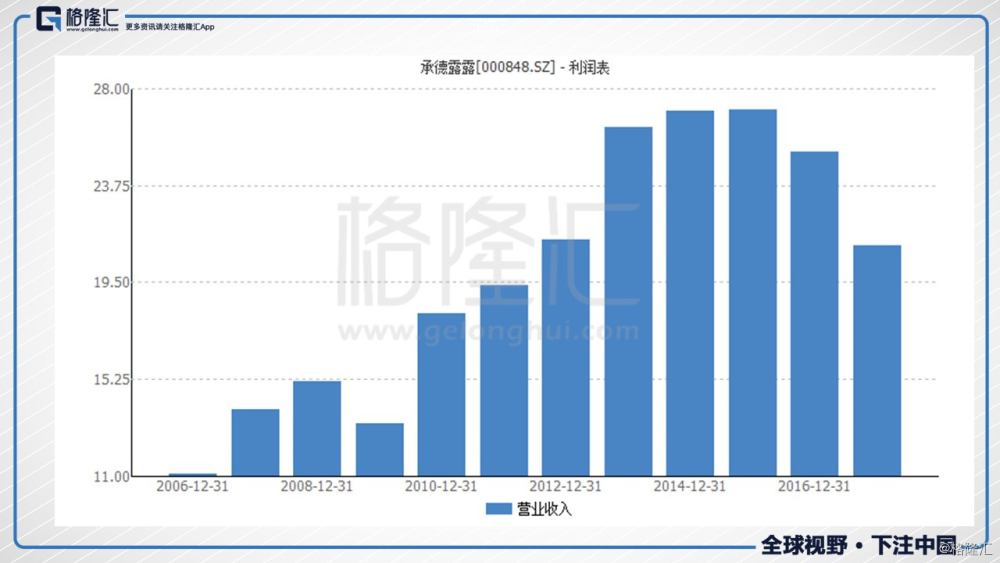

另一家A股上市的植物蛋白饮料企业承德露露2017年年报显示,营收同比下降了16.23%.其实它的下滑迹象2016年就已经出现。

港股上市的维他奶过去多年在中国市场上保持了不错的增长,但2017年财年增速下滑也非常明显。

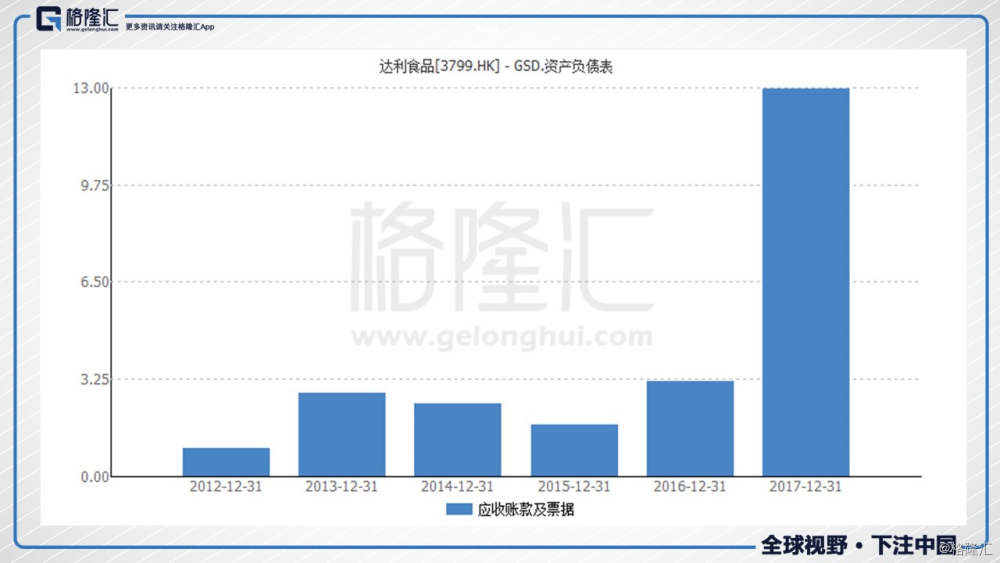

另外,去年推出豆本豆的达利食品的增长虽然说是不错,但投资者并不买账。仔细看下,达利2017年的应收账款上升得非常迅猛,很明显豆本豆的销售虽然完成了,但只是堆给了渠道商,终端消费并没有起来。

行业的景气与主要玩家的不景气形成鲜明的对比,这与这个行业的特征有关。

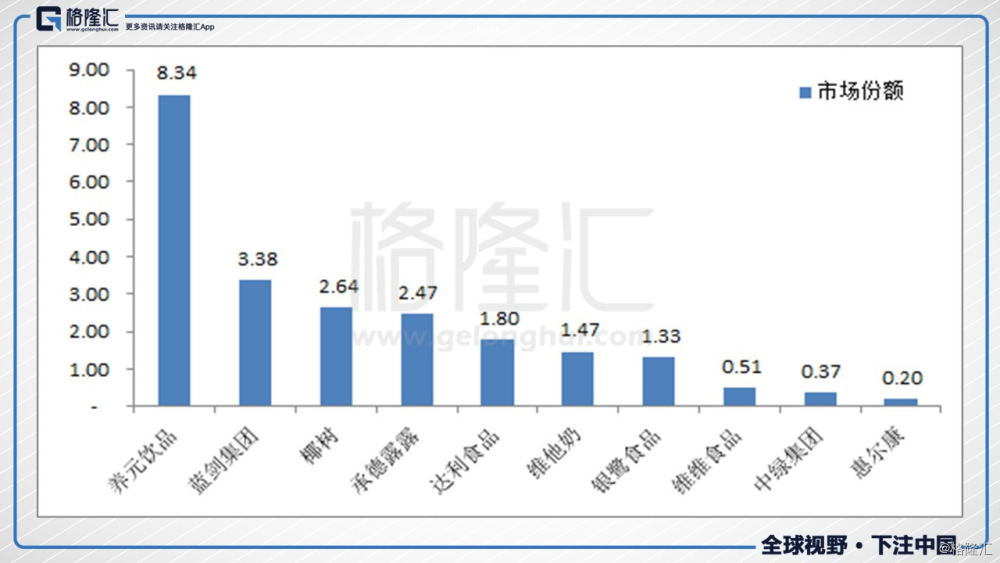

植物蛋白饮料在中国市场上集中度比较低。前十大玩家除了上面几家上市公司之外,还有四川的蓝剑集团(旗下有“唯怡”豆奶)、椰树集团(椰汁)、银鹭(花生奶)等。根据前瞻网2015年的数据,前十大玩家占比22.6%,其中养元饮品占比8.34%。

但从这两年主要玩家的营收数据看,行业的集中度并没有显著提升。

进一步分析,我们还发现有两个有意思的地方:

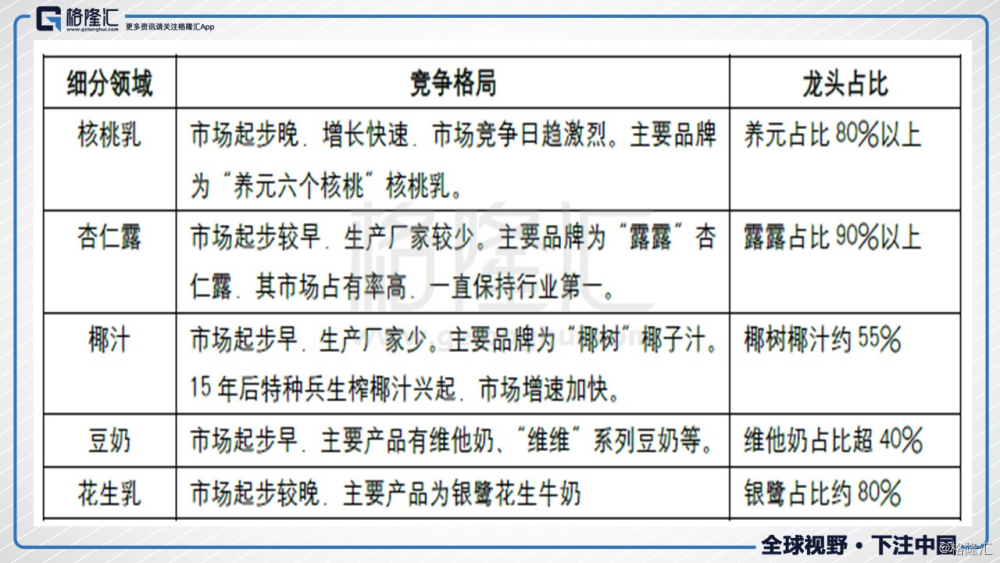

一是地域性非常明显,这可能与植物原材产地的属性有关。在植物蛋白饮料的发展进程中,消费者倾向于对由本地出产的植物原料生产的饮料形成一定的口味偏好。这就导致了“南椰树、北露露、西唯怡、东银鹭”的区域割据式的竞争格局。

二是尽管行业集中度低,植物蛋白饮料各细分领域龙头的优势却很明显。

这或许可以解释为什么行业景气而龙头企业并不景气。这些主要玩家既受限于区域扩张,又受限于品类单一,所以未能实现多品类开花。

养元饮品可能算是唯一一家全国性的品牌,但是它的品类非常单一,主要就是“六个核桃”。

从营收上我们也看到,养元饮品因为打破了地域限制,营收水平远高于其他几家。

这样看来,押注植物蛋白饮料二级市场上的玩家相当于是在押注它们会不会打破地域限制,走向全国。

该押注哪位选手

植物蛋白饮料领域的前景是比较乐观的,那剩下的问题就是如果选公司了。

A股二级市场上,纯正的植物蛋白饮料公司就只有养元饮品与承德露露。港股的维他奶除了植物蛋白饮料这块之外,还有茶饮料这块。而一直擅长打热点单品策略的达利,植物蛋白饮料的增长对它也意义重大。伊利、蒙牛的体量已经很大,植物蛋白饮料是它们的一个增长点,但不是最重要的押注点,所以这里不谈,我们只谈养元饮品、承德露露、维他奶以及达利食品。

这几家的产品虽然相互之间有竞争,但除了维他奶与达利食品直接在豆奶领域竞争之外,其他各家各有侧重,养元饮品是核桃露,承德露露是杏仁露。

从市场的渗透率来看,养元饮品的渗透率最高,它是这几家里唯一的全国性品牌。能把一个单品做到近百亿的级别,说明养元饮品的管理层十分优秀,然而从另一个角度看,养元未来的成长动力可能存在不足。

达利食品拥有全国广泛的销售渠道,也有望把豆本豆做成一个全国性的品牌,但从2017年的应收账款来看,它目前的市场导入并不顺畅。从达利过往打造的成功单品来看,达利的管理层水平不用怀疑,比如“乐虎饮料”就很成功,豆本豆能否复制过去的成功则需要持续追踪。

维他奶在香港、广东地区有着非常扎实的渠道基础,几乎啃遍了各个渠道,消费者随处可以买到维他奶的产品。管理层稳健务实,2016年武汉厂开始投产,其目标是辐射中国的北部、西部和中部。另外,除了豆奶这个品类之外,它的茶饮料也做得不错。

承德露露最近发公告称董事长管大源辞去董事长职务,管大源的表现虽然勉强不错,但很难称得上优秀。与同为河北企业的养元饮品比,承德露露在进取方面有些不足。

大股东万向集团创始人鲁冠球先生因病逝世,董事长换人的背后,或许有公司实际控制人变更带来的发展思路的调整。另外,总经理鲁永明于2017年对组织架构进行调整,推出新品,包装风格也有转变,承德露露会不会迎来拐点值得关注。

财务数据上来看,这四家公司都呈现出不错的盈利能力,毛利率、净利润率都很不错,净资产收益率都在20%以上,现金流良好,财务稳健。

还有一点是估值。最近植物蛋白饮料板块涨得不错,维他奶、承德露露、养元饮品涨幅基本在30%以上。目前的估值是维他奶44倍,承德露露22倍,养元饮品18倍,达利食品19倍。

维他奶是最贵的,它过去也一直很贵,其实公司并没有表现出非常突出的增长能力,只不过非常稳健。这也表明了国外投资者的偏好,对于熟悉的、业绩稳定的品牌,他们会给出比较高的溢价。这一特征在可口可乐上也有所体现。

这对承德露露和养元饮品或许是一个参考。

在达利食品上,投资者需要持续关注其豆本豆产品。它2017年的增长还过得去,但股价自业绩发布以来被杀了一大波,我觉得主要原因还是应收账款的飙升引发的担忧。达利过去应收账款回收是非常快的,只有4天左右,而2017年却变成了12天,所以需要持续关注豆本豆的情况。

结语

参照国外的发展情况与国内的条件,植物蛋白饮料在中国市场上应该还有不错的前景。不过在中国,植物蛋白饮料的消费呈现明显的地域性,行业集中度非常低,养元饮品算是唯一的全国性品牌,正因为它打破了地域限制,所以它的营收比其他同行要高出许多。

对投资者来说,押注目前二级市场上的植物蛋白饮料玩家,其实质是在押注植物蛋白饮料究竟能不能走出全国性的品牌。