导读:9月7日,中国建材集团有限公司和中国中材股份有限公司(统称中材系公司)在A股和H股的多家公司集体宣布停牌。此举成为A股的重磅新闻,而伴随着中材系公司的集体停牌,市场上有了一种声音:“中国神材”要来了。

关于这一重大事件,我们节选了一份来自国君证券的相关研究内容,以助投资者有更深刻的认知与理解。

中国建材整合提速,股份公司先行

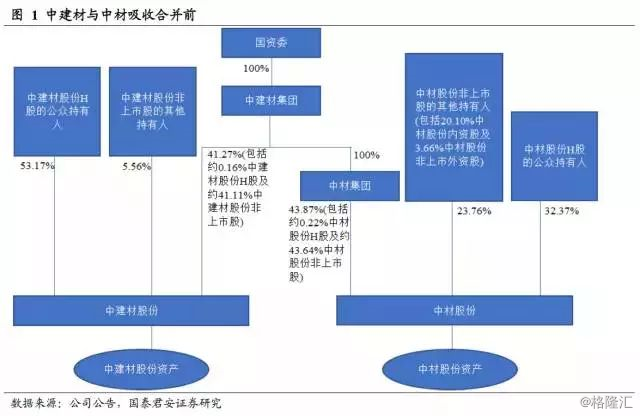

9月8日,中国建材(03323.HK)及中材股份(01893.HK)联合公布合并协议,换股比例为每1股中材股份股份可以换取0.85股中国建材股份,并于9月11日恢复交易。

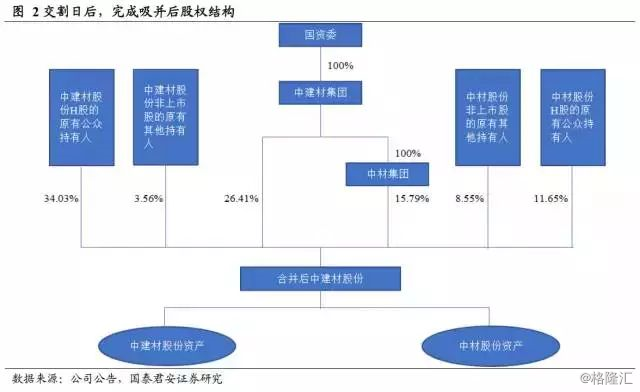

中建材股份将根据合并协议条款,发行30.36亿股中建材股份股份,其中由9.90亿股中建材股份H股及20.46亿股中建材股份非上市股(包括19.35亿股中建材股份内资股及1.11亿股中建材股份非上市外资股)组成。

交割日后,中建材股份总数将为84.35亿股,其中38.69亿股将为中建材股份H股,相当于已发行股本总额约45.87%,而45.66亿股将为中建材股份非上市股,占其已发行股本总额约54.13%。

换股后,中材股份的全部资产、负债、业务、人员、合同、资质及其他一切权利和义务将由中建材股份承接与承继。

收购给予中材股份19%溢价,但对双方均呈利好

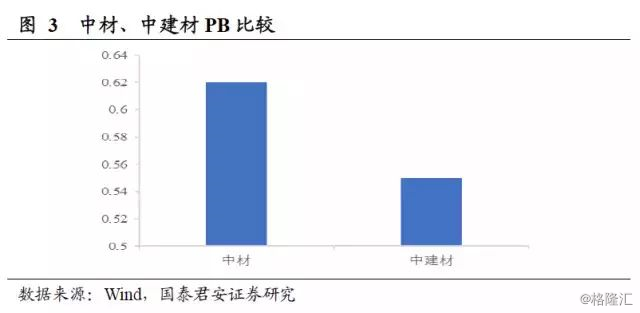

中材股份与中建材换股比例1:0.85,对于中材股份H股股东而言,仅从1个交易日角度看,隐含了19%的溢价。

我们认为,溢价原因体现在:

1) 中材PB较高。截止停牌前及2017H1最新报表,中材股份PB为0.62,中建材为0.55,中材股份略高于中建材;

2) 盈利能力及负债率状况中材略好于中建材,合并后中建材股份报表呈现略有改善。

2017H1,中材股份收入251亿,实现净利润12.69亿,净利率5.07%;好于中国建材上半年实现收入537亿元,净利润8.85亿元,净利润率3.40%。

3) 争取H股股东,本次合并的生效条件:需要经中建材股份股东特别大会、中建材股份H股类别股东会及中建材股份内资股类别股东会审议三分之二以上通过,中材股份通过条件为:

中材股份股东特别大会股东表决三分之二以上通过;

中材股份H股独立股东所持有H股附带的表决权75%以上通过;

反对票不超过中材股份H股独立股东所持有中材股份H股附带表决权的10%;

扫清障碍,发挥协同,A股公司或将业务整合加速

港股的股份公司合并仅是中建材集团国企改革的第一步。

扫清了中建材集团旗下A股涉及12家公司之间的整合及资产上市的障碍,水泥及复合材料板块整合会先行:

水泥业务:原中材集团下属宁夏建材、祁连山、天山股份同业竞争尚待解决。

自2016年8月“两材”合并时,中建材集团承诺2-3年内完成底下各个产业板块的重组,消除同业竞争。

我们判断,股份公司合并后将首先解决水泥资产问题,主要受益为宁夏建材、祁连山、天山股份等;

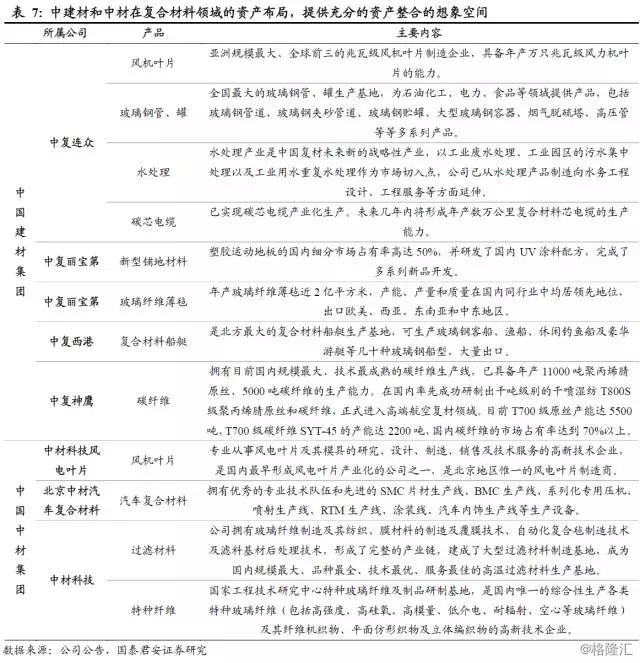

复合材料业务:中国巨石与中材科技,目前业务在玻纤及风电叶片领域,均有同业竞争问题;且集团下属全资子公司中国复材集团,在下游复合材料、尖端的碳纤维领域拥有业内龙头地位,未来有望形成复合材料领域的国际级龙头。

合并后,根据2016年数据,中建材股份收入将突破1500亿元,净利润突破16亿元,总资产达4432亿元,实现强强联合,优势互补。

中建材股份将是全球水泥产能第一,并在商混、水泥工程服务、石膏板、玻纤制造等领域处于世界领先地位。

合并将形成新的国内水泥龙头,业务平台整合有望揭晓

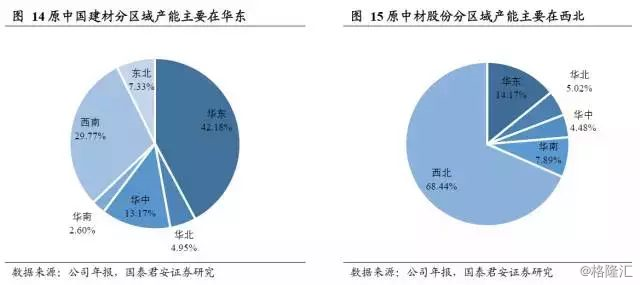

中国建材和中材股份的主营业务均为水泥,合并后将形成产能超过5.2亿吨的全球水泥新龙头,产能布局将更加互补与完整。

同时,由于之前两家企业的经营范围存在一定重叠,参考金隅股份与冀东水泥,我们认为合并重组合并后能够一定程度缓解全国竞争问题,提升资源配置效率。

此外,中材集团曾于2010年其子公司天山股份、宁夏建材和祁连山承诺: 为消除公司水泥业务潜在的同业竞争,将用5年时间,逐步实现对水泥业务的梳理,并将集团内部水泥业务整合为一个发展平台,从而彻底解决水泥业务的同业竞争。

自2016年8月“两材”合并时,中建材集团在2016年9月承诺到期后再度申请延期解决,承诺2-3年内完成底下各个产业板块的重组,消除同业竞争。

我们认为股份公司合并扫清了体制层面的障碍,后续我们认为水泥业务的整合可能将在承诺解决期内加速落地,我们判断,有望形成一个或者数个水泥业务A股上市平台。

复合材料板块最具想象力,国际新龙头扬帆出海

在主导产业玻璃纤维和复合材料上,中建材具备明显的国际领先地位,而整合有望加强其上下游延伸及国际龙头地位。

原中建材股份下属中国巨石主营玻璃纤维及其制品、复合材料,是世界上规模最大及竞争力最强的的玻纤生产企业;

原中材股份下属中材科技公司在2015年5月已经完成了对泰山玻纤的并表,实现对玻纤行业的全产业链布局,一跃成为行业第二,两家企业也面临同业竞争的问题。

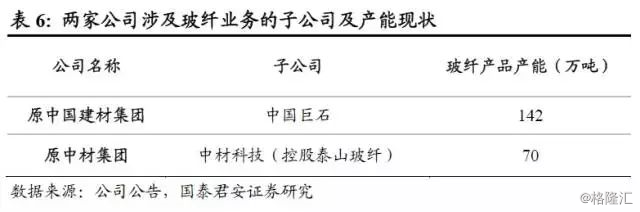

假设合并后,新公司2017年底产能将超过210万吨(中国巨石产能约142 万吨,泰山玻纤产能70万吨/年),占全球产能超过35%,不仅能够提升对上下游掌握的议价权,还能带来规模经济,实现成本压缩,提升效益。

此外,合并后有利于两材集团优势资源的整合和优化配置,如先进的研发工艺、生产技术的共享,以及更高科研经费的投入,将进一步提升高端产品的比例和产品的综合竞争实力,同时为我国玻纤产业质量改进做出贡献。

同时注意注意的是,2015年1月26日中国巨石公告修改《公司章程》,除原有经营项目外,范围向上扩大至玻纤原材料、化工原料,向下扩大至工程塑料及制品等复合材料深加工产品及新材料。

据此判断,中建材凭借玻璃纤维-复合材料全产业链、及碳纤维等尖端新材料领域优质资产布局,在该业务板块未来或集团新的业务重点。

其他业务或继续整合,或发挥壳资源效益

基于整合资源提高效率的考虑出发,两家企业旗下其他的重叠业务后续将整合重组,实现最优资源配置。

石膏板业务:属于中建材旗下上市子公司北新建材和孙公司泰山石膏股份有限公司主营业务。纸面石膏板年产能超过20 亿平方米,居世界第一,占据国内市场份额60%,毛利率保持稳定,后续机制有望进一步理顺。

玻璃及工程业务:中建材旗下三家上市子公司拥有玻璃业务相关资产,包括中国玻璃[3300.HK]、洛阳玻璃[600876]和凯盛科技[600552]。我们认为这三家公司业务或将按照传统玻璃、节能镀膜玻璃、光电玻璃等打造国内龙头。

新型房屋:是中建材集团旗下非上市北新房屋的新型房屋的业务,后续或受益装配是住宅的推广及雄安新区建设,也具备良好的发展空间。

风险提示

重组推进速度低于预期。如果中国建材集团和中材集团合并重组推进速度低于预期,将会影响集团内企业营收及盈利。

宏观经济大幅下行。中国建材集团和中材集团为国内建材行业两大龙头企业,与宏观经济有较强相关性,如果经济大幅下行,会直接影响集团内企业营收及盈利。