尽管全球央行以创纪录的速度释放流动性或购债,但各国赤字攀升、债券供给陡增的预期近期导致全球债市大跌,美国、印度、中国等国国债收益率曲线快速走陡,如中国10年、30年等长端债券表现偏弱。

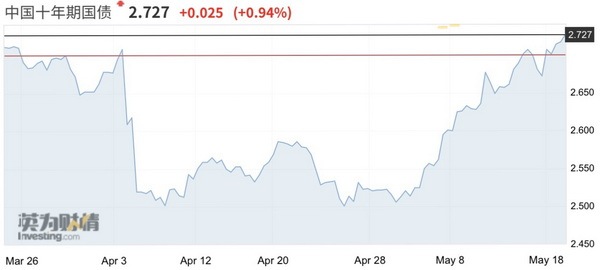

截至北京时间5月20日收盘,中国10年期国债收益率报2.727%附近,较4月初时近2.5%的低点较大幅度攀升。究竟全球“债牛”下的“小波折”会持续多久?全球央行宽松或购债的速度能不能赶上赤字攀升的速度?外资当前如何看待中国利率债市场?

“不同于部分保守预期,我们仍预期美联储扩表速度会加快,中国央行也将释放更多流动性来吸收后续增发的债券,我们建议择机买入10年美债和5年中国国债,”渣打全球研究主管罗伯逊(Eric Robertsen)对第一财经记者表示。该机构预计,今年中国政府债券供应可能超过14万亿元人民币,原因是预算赤字扩大、发行特别国债,地方政府项目债券配额可能会增加一倍,达到4万亿至4.1万亿元人民币,政府债券的主要供应可能在5月份升至创纪录高位。

施罗德投资管理则认为,中国国债收益率率有下行空间,但时点或许需要等待,且如果10年期国债重回2.5%下方,便要尽早防范市场的再次调整。

市场担忧全球债券供给超央行负荷

2008年金融危机以来,市场已经迷上了央行提供的支持,此次疫情更是导致全球各国债台高筑,央行能否担起购债重任、避免挤出效应,成了近期扰动全球多国债市的主因。

罗伯逊表示,美国经济动力大滑坡。2020年,美国已经损失了约2100万个工作岗位。而在2013~2019年间,美国一共创造1700万个就业机会。美国政府将不得不提供特别的财政刺激措施以支持其经济,这将需要发行债券以资助该刺激措施。

最近宣布增加政府债务发行的消息导致美债、中国和印度国债收益率曲线趋陡。渣打预计,一个月的疫情封锁将导致美国全年GDP增速下滑2.5个百分点,印度下滑4.8个百分点。在美国,这表明预算赤字和债务占GDP比重将显著增加。联邦预算赤字已扩至约占GDP的9%,根据迄今为止宣布的财政刺激方案,赤字可能会扩至GDP的20%。5月4日,美国财政部宣布,预计在二季度通过可出售净债务借入约3万亿美元。虽然预计下半年净借款将逐渐减少,但今年美债净发行量至少将达到4万亿美元。

而印度的政策制定者们出台了大约相当于GDP10%的刺激方案。印度储备银行5月8日宣布,年度总借贷计划将从7.8万亿印度卢比增加到12万亿印度卢比,“该公告直接使10年期印度国债收益率上调20bp(基点),反映出投资者对市场吸收50%供应增长的能力的担忧。” 罗伯逊表示。

相对而言,中国财政和货币宽松空间较大。但债券供给的增加已使5月初以来10年国债收益率增加超20bp,收益率曲线走陡。根据已宣布和预期的政策支持,渣打预计到2020年,中国广义预算赤字占GDP的比重将扩大至9%~11%,因此预计今年政府债券的供应量将超14万亿元人民币,约占GDP的9%。

野村方面也表示,3~4月中国企业和政府债券市场融资额分别达1.883万亿和0.97万亿元,显著高于去年同期的7500亿和7840亿元。鉴于中央新增1万亿元的地方政府专项债额度并要求在5月底前完成发行,5月政府债券融资额很可能大幅上升。债券收益率的上行反映出,如果中央选择通过市场发行特别国债,将很可能推升债券收益率和全市场的融资成本。

多数机构预计,尽管中国央行不会在一级市场直接购债(货币融资),也没有到美联储等进行量化宽松(QE)的程度,但中国可能会采取定向配售、增加流动性等方式,避免特别国债造成的潜在挤出效应。

外资伺机逢跌加仓人民币债券

“从中期来看,我们预计低增长和低通胀将促使进一步的货币宽松政策,并将继续成为驱动债券行情的主要动力,最终我们认为任何与供应担忧相关的收益率提高都将提供进入多头债券头寸的机会。”罗伯逊表示。

当前,多家外资机构表示将伺机加仓人民币债券。施罗德投资管理(上海)债券基金经理单坤对记者表示,“我们认为现阶段更多的选择是蛰伏,如果债券市场调整幅度过大,可以关注短期跌出来的交易机会,如果10年期国债重回2.5%下方,便要尽早防范市场的再次调整。”

此外,通胀回落也是支持债市的主要原因。中国4月CPI同比上涨3.3%,低于市场预期的3.7%。PPI则进一步收缩3.1%,逊于市场预期的-2.5%。中国通胀压力在一季度见顶,并走在下行通道上。

罗伯逊认为,"尽管全球央行提供了创纪录的流动性,但我们相信企业和消费者将借此来修复资产负债表和重建储蓄。这不是推高通胀的行为。公司利润下降将加剧这种行为。在中国,公司利润与PPI密切相关。我们认为中国PPI有可能进一步下行。相比之下,美国4月核心CPI同比跌至1.4%,为2011年4月以来的最低水平,美国核心PCE远低于1.5%的风险越来越大。”

德国商业银行新兴市场高级经济学家周浩告诉记者,从目前CPI走势来看,月度环比三连跌已经无可避免,因为基数原因,CPI同比增长率仍然为正,但会在二季度落入“1”区间,而如果三季度环比增长仍然为负,那么8月左右,CPI同比将成为负数。

但就近期而言,机构认为债市快速反弹的动力仍需等待。单坤提及,短期看债市调整的动能依然比较充分。“最新披露的宏观杠杆率确实在上升,国家已经表态这是好的杠杆,主要是中央政府在加杠杆。由于我们有财政政策和货币政策的加持,中短期经济数据稳中向好的概率依然较大,市场对货币政策想象的空间也比较充分,所以债券市场的调整需要持续一定时间。”