相比理财,大额存单却鲜为人知。不过也很正常,大额存单的“年龄”并不大,2015年大额存单才正式被获准发行。那么这种大额存单可靠吗?本金是否安全呢?

什么是大额存单

大额存单是指由银行类金融机构面向个人、非金融企业、机关团体等发行的一种大额存款凭证,本质上普通存款,属于存款保险的保障范围。也就是说大额存单是保本保息的,基本不存在本金损失的风险,即使损失了,也会按照存款保险的相关规定,最高赔付50万元。

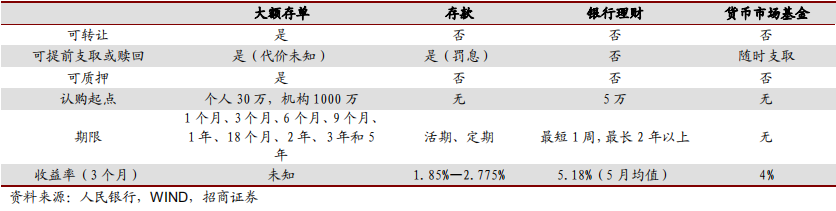

期限上,目前大额存单法定期限包括1个月、3个月、6个月、9个月、1年、1.5年、2年、3年和5年,其利率以市场化方式确定,也就意味着当流动性趋紧时,大额存单的利率也会随之上涨,大多在基准利率基础上上浮40%,少部分银行上浮45%。而当年推出大额存单的时候,也被认为是利率市场化的重要一步。

不过,大额存单的投资门槛较高(个人认购大额存单起点金额一般不低于30万元,机构投资人认购大额存单起点金额一般不低于1000万元),但为了拉存款,不少银行会把门槛降至20万甚至10万,同时也会推出更多期限的大额存单。

大额存单可靠吗?

首先大额存单是非常可靠的,首先它是经央行批准,由商业银行、政策性银行和农村合作金融机构发行的;其次它本质上依然属于存款。

不仅如此,收益方面,大额存单比长期限定存收益高,一定程度上会替代后者,但却略逊于理财;流动性方面,大额存单可通过银行自有渠道办理提前支取和赎回,同时还能质押,相当于大额存单存在一个二级流通市场,这点远优于定期存款、理财,但又不如货基那么灵活。所以,虽然大额存单可靠,但要综合考虑投资门槛、收益、流动性,选择最适合你的投资渠道。不过每逢月末、季末和年末,市场流动性都会趋紧,这时大额存单的利率往往会有较大幅度的上浮,此时也正是投资大额存单的好时机。

大额存单对于货币市场意味着什么?

1、在流动性好的市场下,意味着市场中有许多闲散资金,这样的话大额存单如果收益率上浮,会吸引一部分定期和活期存款的资金。此时银行就不再是被动地接受存款,而是主动地吸引资金了。

2、假设本金一定,如果短期限大额存单的利率为5%,正好替代5%的长期限定期存款,那么就意味着短期融资成本会上升,但流动性风险下降。但如果大额存单占比达到一定水平,其利率跟着SHIBOR走,随涨随跌,因此在流动性宽松的时候反而可以给贷款利率的下降提供了更大的空间。

3、大额存单的存在,可以疏通货币政策的传导渠道,使得货币政策可以在存单利率上得以更准确的体现,最终助推我国利率市场化进程。