近日,爱尔眼科董事、副总裁兼董秘吴士君在证券时报网发表《别把商誉妖魔化》一文。文章认为,“财务上出现商誉减值,根本原因是对于并购项目的整合能力和驾驭水平出现了问题,上市公司没有金刚钻,就别揽瓷器活。”

文章还称,“对于优质的并购资产,即使分期摊销,其内在价值也不会下降,市场价值依然坚挺。因此,投资者应深入冷静分析,不要人云亦云,更应该关注并购标的的实际经营绩效和发展前景。”

中国经济网记者查询爱尔眼科三季报,爱尔眼科最新商誉数据为21.65亿元。其资产总计97.31亿元,负债合计38.81亿元,则其净资产为58.50亿元。经计算,爱尔眼科商誉占净资产比重为37.01%。

2018年半年报显示,爱尔眼科共投资29家单位,期初累计形成商誉21.38亿元。其中爱尔眼科形成商誉过亿元的单位共三家:投资亚洲医疗集团有限公司形成商誉1.56亿元、投资滨州沪滨爱尔眼科医院形成商誉1.72亿元、投资Clínica Baviera. S.A形成商誉11.11亿元。

常在河边走,总有湿鞋。2018年上半年,爱尔眼科对七家单位进行了商誉减值准备,累计1638.41万元,其中包括南充爱尔麦格眼科医院、重庆爱尔麦格医院、石家庄爱尔医院、天津爱尔眼科医院、个旧爱尔眼科医院、荆门爱尔眼科医院。

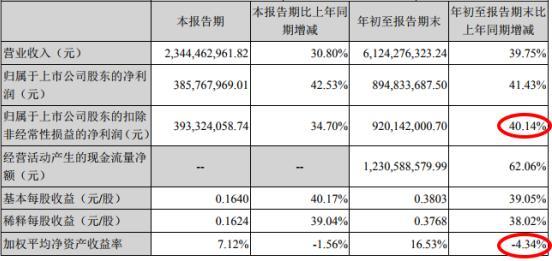

据2018年三季报,爱尔眼科2018年前三季度营业收入为61.24亿元,比上年同期增加39.75%;归属于上市公司股东的扣非净利润为9.20亿元,比上年同期增加40.14%;但其加权平均净资产收益率为16.53%,比上年同期减少4.34%,显现下滑趋势。

近期,爱尔眼科发布的业绩预告显示,预计2018年净利为9.65亿元-10.4亿元,同比增长30%-40%。