近年来,随着流量获取成本越来越高,难度越来越大,企业主们开始寻找新的流量入口,信用卡场景营销成为近年来炙手可热的营销方式。

场景营销其实离我们很近。有一个大家熟知的案例,日常生活使用频率极高,影响范围广泛,甚至可以说推动了中国移动支付行业的发展。

这个案例就是微信红包。

微信通过将传统的红包文化与移动支付相结合,创造了一个社交化的场景营销。用户可以通过微信发送红包给朋友、家人,增加了社交互动,同时也推动了移动支付的普及和使用。

总的来说,场景营销的核心思想是将产品或服务与用户的实际场景相匹配,激发他们的兴趣,并促使他们主动参与和购买。那么,当场景营销与零售金融相遇,能否带来新的增长?

由此,场景金融诞生了。

场景金融是指将金融服务与特定场景相结合,为用户提供个性化、便捷的金融解决方案的一种金融模式。它通过深入了解用户在特定场景下的需求和行为,将金融服务与场景融合,提供更加精准、定制化的金融产品和服务。

场景金融不仅能为客户提供无边界金融服务,更是巧妙地兼顾了消费者、场景、银行三方利益。场景方(商铺、电商平台等)可借力金融,根据不同的合作方式,收获到额外的收入、额外的客流与更多的消费额;消费者则在场景中享受到了个性化的优惠与服务;

从另一方面来看,银行也通过场景权益更好地获取精准客户、促活客户。在大数据的加持下,通过分析客户消费数据,能够了解客户的偏好与消费习惯,后续能够为客户提供更个性化的零售金融产品。

在流量封顶,获客成本居高不下的大环境下,场景金融已然成为银行业新的破局之道。

借力场景营销助推零售金融业务增长

数字经济浪潮下,“场景金融”已成为银行转型的战略共识。

对于赋能零售业务增长,场景金融的优势主要集中在这两个方面:

1.提高销售转化率,撬动信用卡消费

线上与线下消费场景都是零售金融服务可以发力的地方。

通过将信用卡业务办理与特定场景相结合,例如在线购物平台、旅行预订网站等。客户可以在使用这些场景时,可以直接通过简化的申请流程办理信用卡业务,线上办理快递到家,实现用户的秒批秒用,有效提高办理信用卡业务的便捷性和效率。

而相较于线上,线下消费场景更具沉浸感,更能促进用户进行消费。2023年3月,数字魔方与九龙冰室进行立减金合作,通过平安信用卡微信消费享88折优惠,以及能以较低的福利价格购买一个菠萝油。本立减金项目自上线以来,有效撬动平安信用卡消费,提升了信用卡用户活跃。

2.拓展更多高质量客群

场景金融能够为用户在特定的消费场景下提供即时的金融服务,因此不仅能够保持较高的转化率,同时也能圈住相应场景的精准客群。

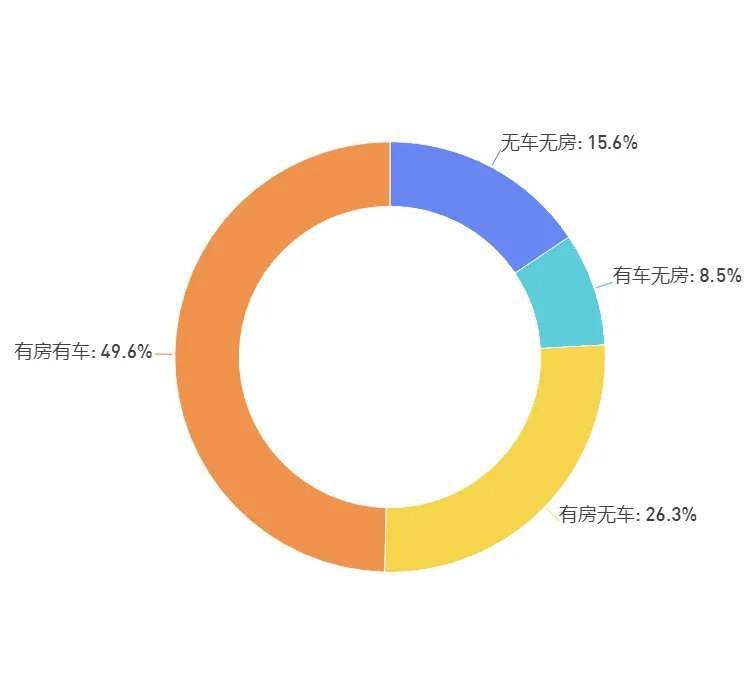

以线下车展的场景营销为例,据2022年齐鲁国际车展的参展客户数据显示,意向购车用户超过7成拥有房产,且半数以上均为有车一族。从该数据来看,大部分参展用户都拥有固定资产,收入稳定,是信用卡消费的优质人群。

来源:《壹点数说|一图了解谁爱逛车展》

在车展中,一部分消费者已经拥有汽车,而一部分消费者则有明确的购车动机,对于这些客户来说,洗车加油是刚需。如果在车展中开展信用卡营销活动,例如办理信用卡即可享受加油和洗车服务打折等特权权益,将能够吸引相当数量的精准且高质量客户,该客群后续更可能持续刷卡消费。

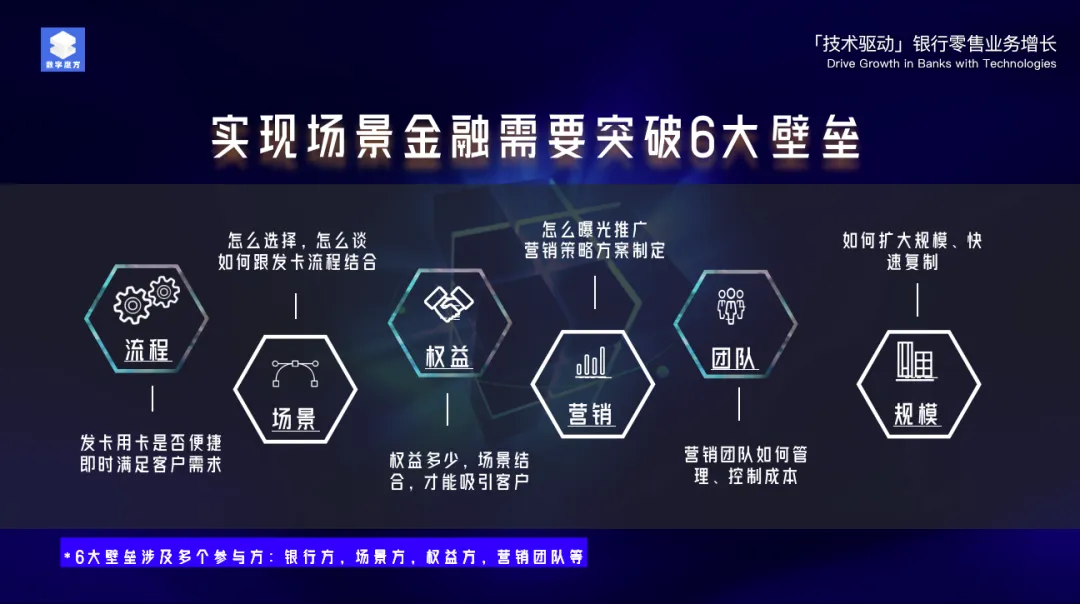

开展信用卡场景营销需面临的六大壁垒

不过,若想实现场景金融,还需要跨过这六大障碍:

●流程——发卡用卡是否便捷,能否即时满足客户需求(极大影响客户转化)?

●场景——怎么选择,怎么谈,如何跟发卡流程结合?

●权益——权益多少、如何跟场景结合,才能吸引客户?

●营销——怎么曝光推广,如何吸引更多的流量?

●团队——信用卡营销团队如何管理、如何更好控制成本?

●规模——如何扩大规模、快速复制落地,占领下沉市场?

区域性中小银行如何快速迈过这六大障碍,高效落地?

对此,数字魔方提出信用卡场景营销解决方案,整合机场、高铁站、商圈等全国600+场景优势资源,帮助银行在全国各地和线上平台快速落地场景金融业务。银行方选择合适的区域、商铺及权益,数字魔方将提供后续技术支持、权益整合等一体化服务。

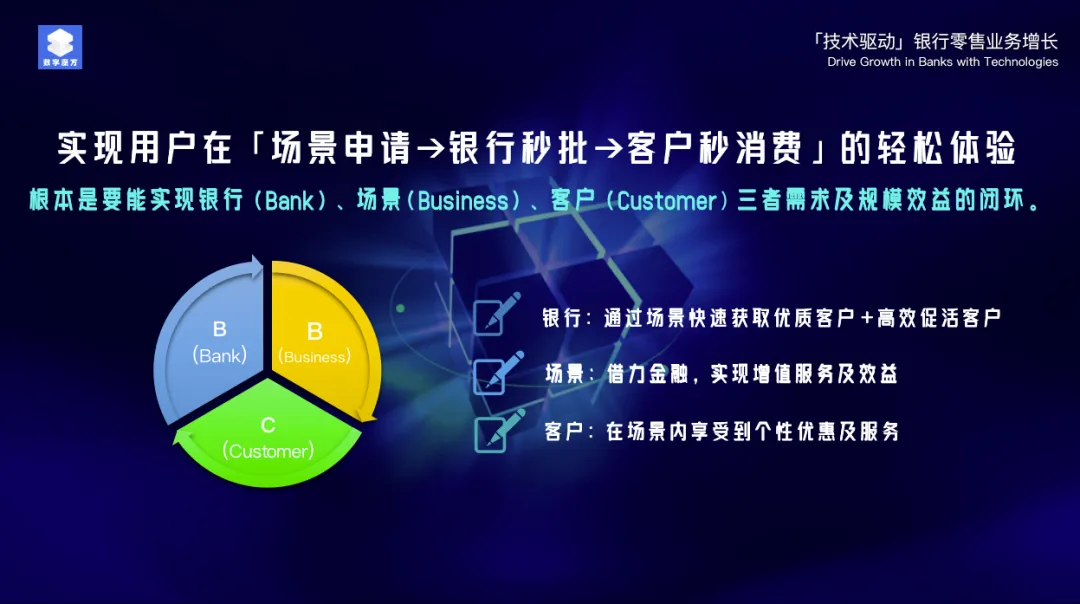

通过将场景与零售金融紧密结合,数字魔方信用卡场景营销解决方案能够实现用户在「场景申请→银行秒批→客户秒消费」的轻松体验,有效提高发卡效能与激活率,助力银行圈住高质量客群。

信用卡场景营销解决方案更是巧妙兼顾了银行、场景、客户三方的利益:

银行可以从场景快速获客,促活客户;

场景方则通过借力金融,实现增值服务及效益;

客户则从场景中享受到了个性化的优惠及服务。

在场景金融原有的优势上,数字魔方根据门店规模设置了更契合的合作模式,让客群转化更有保障:

小型快消商铺模式主要采用轻量化、多点覆盖的策略,通过线上流量入口和线下物料曝光吸引顾客;

中型门店进店客流更多,在小型的基础上增加了店员协销支持,通过分成激励员工主动推销产品;

而大型商圈由于自然流量较大,除了中型门店的策略上,还需要额外增加银行场地摆设,通过专职人员进行协销,以吸引更多的顾客。

这三种模式相辅相成,就像三种不同规格的渔网一样。通过“广撒网、细织网”的方式,帮助银行筛选出更多高质量的信用卡客户。

数字魔方信用卡场景营销合作模式

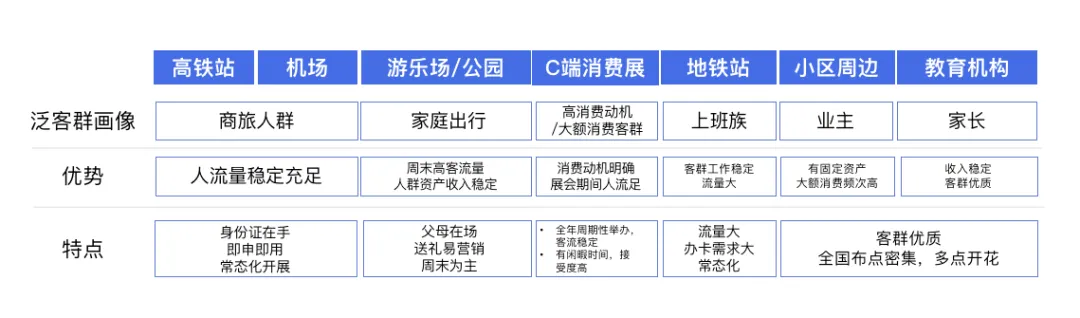

每个场景都有其独特的客群属性,带来的转化也会不一样。经过一年多的实践落地,我们总结了各大消费场景的特性:

高铁站与机场有比例较高的商旅人群,人流量稳定且充足,是获取高质量客群的不二之选,搭配合适的场景权益,能达到较高的转化率;

今年三月,数字魔方通过开展机场信用卡场景营销,基于机场场景权益,在76天的展业时长中,为银行方带来了数量可观的优质客群。

商圈、游乐园、消费展等场景吸引了大量的消费者,拥有固定资产的客户比例大,其中不乏高消费能力的潜在信用卡用户,且该场景的人群有着明确的消费动机,办卡及后续刷卡激活转化率相对较高;

今年上半年,中信银行与数字魔方联合开展深度合作,基于大流量消费场景圈住高质量客群,通过多场车展合作打造“车展+金融”新场景范例。在2023第十届广州易行车展上,通过「场景+金融」提高发卡效能与激活率,以68%批核率和80%激活率,帮助银行高效获客。

地铁站、小区、教育机构等场景人流量大,通常具有稳定的收入和较高的生活品质,客群优质,全国场景数量庞大、布点密集,适合多点开花,快速占领市场。

此前,数字魔方与大型商超开展合作,共同打造一刻钟便民生活圈。通过与小区周围的商超进行深度合作,将银行的金融工具和服务深度嵌入到数万社区居民和数千家商户的生活当中,为银行拓展社区化服务提供场景,同时帮助银行完成揽存、开户、流水、收单、结算等核心考核指标。

各大场景客群属性

结语

不到一线,何求新知。

在赋能区域银行业务增长上,数字魔方始终坚持落地实践。知行合一,躬行实践。经过一年多的深入研究和实践,数字魔方在场景信用卡营销上取得了显著的发展成果,由此积累了丰富的客户案例和赋能经验,并能在实战落地中不断汲取新知,为零售业务增长提供更坚实的理论基础。