今年很多机构都发布了2023年的年度展望,其中有关美国等海外经济发展进入衰退是普遍共识,然而就如俗话所说“真理往往只掌握在少数人手中”,今年外需真的如他们所言如此低迷吗?如果市场误判了,那海外营收占比较高的个股是否将迎最大预期差?本文将详细解析。

美国经济今年可能不会衰退

全球经济的最大变量出了我国的复苏,便是美国这种头部经济体经济的强弱衰退问题。

从近期非农就业以及通胀数据来看,美国经济并未有衰退的迹象,有几个原因造成了经济衰退的错觉:

一是互联网和金融领域的明星企业大幅冻结招聘或裁员,但是这些公司并不代表就业市场的低迷。

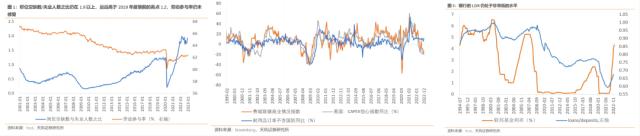

除了科技和金融业,美国的许多行业仍然缺人手,到今年一月为止,餐饮、住宿、娱乐业的就业比疫情前下降了3%,伐木采矿业的就业率下降了8.6%。初请失业金人数接近历史新低, JOLTS职位空缺接近历史新高,劳动参与率仍低于疫情前1%,劳动力市场依然紧张。

二是情感与现实数据(硬数据)差异较大;未来软数据可能会向硬数据方向发展。

例如,密歇根消费者指数、资本支出信心指数、费城商业信心指数都降至历史低点,但是零售和非国防耐用品订单数据并未像以往那样跟随下跌。消费者情绪低落可能源于通胀飙升,实际上消费者信心指数自去年下半年的50反弹至64.9。

而对于企业来说,通胀、劳工短缺和美联储紧缩货币政策都会削弱企业的信心,而这三者都有不同程度的好转,费城商业指数和资本支出信心指数也稳定下来,未来的软数据可能会向硬数据靠拢。

三是美债利差深度倒挂,但这并不代表经济衰退的深度,甚至这一次也不一定会出现衰退。目前,10年期和3个月期利率可能不能很好地反映银行的资产和负债利差。银行贷款利率并不是以10年期国债利率为基准,比如企业贷款利率是 Prime Rate,个人贷款利率是30年 Mortgage Prime Rate,两者相比疫情前已经走阔了90-100 Bps。

美国各部门的资产负债表更加健康,不具备持续衰退和债务危机的条件。天风证券预计,2023年美国国内生产总值仍将增长超过0%,且上行风险大于下行风险。美国经济更具弹性,意味着联储不会提前降息,而到了23年底,通货膨胀率仍在3%以上。

外贸出口概念股将迎最大预期差

在海外发达国家有布局上市公司的表现有望超出市场的预期,这些公司以轻工、家电、宠物用品行业为主。

在宠物行业中,发达国家的市场规模远远超过国内。美国单只宠物的年平均消费金额约4200元,而日本超过5000元。在支出结构上的主要差异在于日本宠物主在服务上更愿意支出。

自新冠疫情爆发以来,宠物狗数量增加了900万只,而美国拥有1.08亿只宠物狗(美国每3人养一只狗)。宠物猫数量增加到五百万,而美国猫科动物总数已达七千九百万。年轻群体对宠物的收益最大,00后宠物数量增长24%。

天风证券建议关注国内领先上市公司:中宠股份、佩蒂股份(行情300673,诊股)。

从出口来看,2022年中国家电出口额约855亿美元,同比降幅超过13%。中国机电产品进出口商会家电分会秘书长预计,中国家电产品出口有望在2023年第二季度开始回暖。

东莞证券建议关注估值性价比较高、品牌效应广、创新能力强、具备业绩韧性的优秀家电企业。如美的集团、海尔智家(行情600690,诊股)、老板电器(行情002508,诊股)、亿田智能(行情300911,诊股)、帅丰电器(行情605336,诊股)、万和电气(行情002543,诊股)、科沃斯(行情603486,诊股)、和而泰(行情002402,诊股)、盾安环境(行情002011,诊股)。

轻工家具外销方面,短期海运、汇率及原材料影响大幅影响外贸业务盈利,但中长期看,龙头企业受益于供应链管理及海外产能运营优势的成长逻辑不变。中泰证券建议关注受益于内销趋势向好、行业格局优化的顾家家居(行情603816,诊股)、敏华控股、喜临门(行情603008,诊股),海外产能运营边际改善、具备预期差的梦百合(行情603313,诊股)。