最近几天,南京通达海科技股份有限公司回应深交所第三轮问询,更新招股说明书。

此次IPO,通达海拟募集资金10亿元,其中70%以上用于智能司法办案与服务平台升级建设项目和一个研发中心建设项目,其余用于营销网络建设项目和补充流动资金。

通达股份招股书显示,2019—2021报告期内,公司分别实现营收2.45亿元,3.37亿元,4.5亿元,净利润分别为4317.02万元,7818.48万元,9881.47万元。

R&D的竞争力弱于同行业的公司

公开资料显示,通达海成立于1995年,是一家为法院等客户提供电子政务领域信息化建设的综合性服务机构2012年被认定为江苏省高新技术企业

深交所第三轮审核问询中,对通达海的创业板定位适当性进行问询,可能意味着通达海是否符合三创四创的创业板定位存在不确定性。

深交所在问询函中要求通达海说明公司主要产品的功能,所处行业的市场容量,自身市场份额,以及通达海与同行业其他公司在R&D投资,市场份额及认可度,先进技术等方面是否具有优势解释创业板的定位。

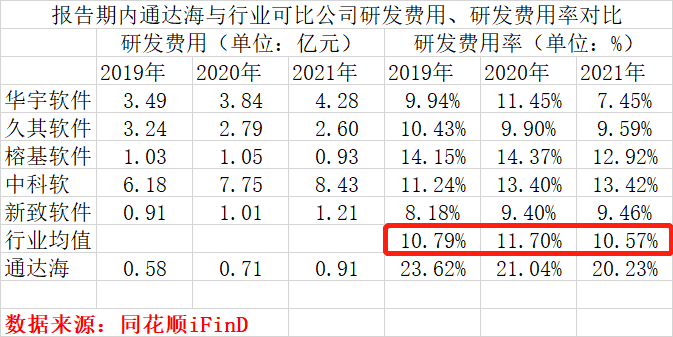

招股书显示,报告期内,通达海的R&D费用逐年上升,分别为5780.6万元,7085.36万元和9105.72万元,但R&D费用占营业收入的比重逐年下降,分别为23.62%,21.04%和20.23%。

但从研发成果来看,通达海的研发能力似乎略显不足截至2021年6月30日,通达海的专利总数和发明专利各一项,发明专利申请于2012年获得此外,还有98项软件著作权和30项软件产品证书

上述可比公司中,华宇软件2021年新增发明专利16项,软件著作权207项,与通达海研发经费差不多的荣基软件,2021年将新增7项发明专利,新增50项软件著作权相比之下,同行业公司的发明专利数量和R&D费用都比通达海高出数倍

IPO前夕突然持股

值得注意的是,在IPO申报前夕,通达海完成了两次增资引入新股东。

日前,方玉荣,葛怀亮分别以1875万元和625万元的价格认购了93.75万股和31.25万股通达海股份,认购价格为20元/股。

日前,讯飞投资,盛源智创,融聚汇纳,鼓楼发展基金,点点二号,徐景明6家投资者出资7475万元认购通达海,认购价格为23元/股。

根据中国证监会2021年2月5日发布的《监管规则适用指引——申请首次上市企业股东信息披露》,突击持股的确认时间由IPO申报前6个月提前至12个月通达首次申报IPO的时间为2021年6月30日,上述两次增资属于突然持股

但两次增资相差不到一个月,却相差3元关于两次增资价格差异的原因,通达海在深交所回函中表示,第一次增资方未要求公司或公司实际控制人签订对赌协议,第二名讯飞投资等六名投资人与公司实际控制人郑建国签订了回购条款,约定如果通达海未能在2023年9月30日前上市,讯飞投资等六名投资人有权要求郑建国回购其在公司的全部或部分股份

同时,协议约定,回购价格等于拟回购股份数量对应的增加资本——拟回购股份对应的投资者实际获得的股利+投资存续期产生的利息。

到现在对赌协议还没有彻底清理根据双方签署的对赌协议中的生效条款,自通达海IPO申请提交之日起,对赌协议终止,不再履行如果通达海撤回IPO申请,或者未能成功上市,协议将恢复并继续履行

需要注意的是,上述6家新股东对通达海的增资已投入7475万元以回购协议规定的最晚上市日期计算,如果通达海未能上市,郑建国将承担至少8671万元的潜在债务