2022年以来,由于a股市场持续震荡,一级半市场定增项目发行数量和融资规模均下降50%以上,部分定增标的未解禁,造成浮亏,也给二级市场定增基金带来不小的收益压力。

对于当前形势下定增项目的配置价值,业内人士表示,目前市场估值水平处于近五年,十年的较低水平伴随着后续疫情等因素的缓解,基本面数据有望环比转好

从中长期来看,定投会逐渐进入一个相对划算的阶段目前可以关注超跌类,增加相关资产的投资机会

压力下的固定基金收益

今年以来,a股市场持续震荡,固定收益市场表现也出现波动不仅定增项目数量减少,很多项目发行后也出现了破发

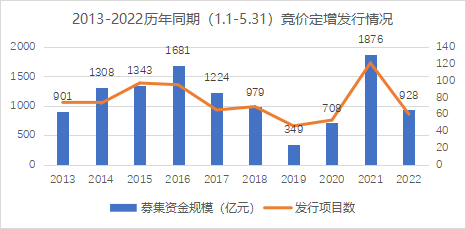

财通基金拟任基金经理曹豫龙表示,从项目供应来看,整体发行节奏有所放缓日前,全市场共发出60次增标,融资规模928亿元,与去年同期的121个定增项目和1876亿元相比,下降幅度超过50%

根据CICC研究部对公募参与定增项目的统计,最近一年,华夏基金旗下的李攀a年,潘瑞a年,潘一a年等产品均配置了定增份额,占净值比例最高,而财通内需增长12个月,华夏李攀a年等产品参与了大量的定增项目。

回顾去年,这些公募也是积极参与定增项目的重要机构投资者去年下半年,这些代表产品的收益率都在10%以上其中,华夏李攀一年期A的收益率超过40%

受市场震荡影响,今年以来,这些产品收益率全部为负,业绩压力陡增不过值得注意的是,最近一个月,上述产品的收益都有所好转,收益翻红其中,华夏李攀一年最后一个月的收益高达9.44%

市场前景保持谨慎乐观。

对于定增项目在当前形势下的配置价值,CICC研究部指出,统计结果显示,定增标的浮亏也可能蕴含投资机会。

观察2020年二季度以来定增项目的破发效应发现,竞价项目跌破发行价后并没有显著的超额收益,但定价项目发行价的锚定效应相对较强当二级市场跌破发行价时,虽然短期内没有显著的定价项目超额收益率,但60个交易日及以上的平均超额收益率达到2.3%,中签率超过63%

财通基金拟任基金经理曹豫龙认为,从估值水平,指数下跌空间,基本面来看,整体对固定收益类项目的配置机会持谨慎态度,但不必过度悲观。

曹豫龙指出,第一,从估值来看,截至5月31日,以上证指数市盈率,沪深300市盈率,创业板指数市盈率,中证1000指数市盈率为代表的市场估值水平处于近5年和10年的较低水平。

其次,从指数跌幅来看,目前上证综指,沪深300指数,创业板指数的跌幅已经接近2011年,2016年,2018年的三轮大盘跌幅。

第三,从基本面来看,二季度企业宏观数据和微观利润压力较大,或将处于年内低位如果后续疫情等因素缓解,数据有望环比转好

综合市场估值水平,指数下跌,宏观数据以及企业利润走势等因素,曹豫龙预测,当前市场可能已经在一定程度上反映了悲观预期虽然他对目前的市场持谨慎态度,但他认为未来无需对定增市场过度悲观

此前,一位熟悉固定收益投资的业内人士对券商中国记者表示,公募,保险,外资都是长期活跃在固定收益市场的机构参与者这三类机构参与的定增项目往往规模较大,折价空间较小这意味着,相比更高的折扣,这些机构更追求项目的质量,一般都有很强的长期投资理念

这也在曹豫龙的观点中得到验证定投的实际收益表现不仅取决于参与时的市场地位和折价水平,还取决于解禁时的市场环境从中长期来看,定投会逐渐进入一个相对划算的阶段他说

曹豫龙认为,基于上述谨慎不悲观的市场态度,并考虑到行业景气周期和折价水平等因素,建议通过提高安全边际和相对均衡配置来关注或参与定增市场考虑到当前固定收益市场的折价收益仍处于历史低位,市场波动仍较大,或可关注超跌固定收益相关资产的投资机会