央企地产龙头保利地产(行情600048,诊股)(600048.SH)于日前披露了2019年半年度业绩报告。报告期内,公司实现营收711.21亿元,同比增长19.49%;实现归母净利润99.55亿元,同比增长53.28%。

财报显示,保利地产重点布局珠三角、长三角、京津冀、中部、成渝、海西等城市群,上半年实现签约金额2526.24亿元,同比增长17.33%;实现签约面积1636.47万平方米,同比增长12.56%。截至报告期末,公司在国内外104个城市合计拥有在建面积11067万平方米,待开发面积7618万平方米,这在一定程度上满足了公司未来2-3年的开发需求。

另一方面,公司的资产负债率却在近几年不断提升。截止2019年6月末,保利地产资产负债率接近80%,有息负债超过2700亿,但凭借其融资优势,公司有息负债的综合成本不到5%。

归母净利润增长超5成,毛利率接近40%

财报显示,上半年由于项目竣工交付的结转面积与结转单价的提高,以及房地产业务结转利润水平持续改善。保利地产实现营业总收入711.41亿元,同比增长19.48%,实现归母净利润99.55亿元,同比增长53.28%。房地产结算毛利率为40.96%,较去年同期提升5.68个百分点,综合毛利率及净利率分别提升至39.77%和18.22%。

报告期内,公司一二线城市及六大核心城市群销售贡献均超75%,其中,珠三角和长三角两大核心城市群的占比分别达27%和22%。2019年上半年,广州实现签约金额超200亿元,佛山、北京、成都、杭州超100亿元,武汉、南京等17个城市超50亿元。

此外,保利地产的土地资源拓展模式较为多元化,除传统的招拍挂以外,收并购、合作开发、三旧改造等均是公司的土地拓展渠道。另外,公司在收购中航国际旗下的地产开发业务后,储备了多个旧改、城市地标、主题公园、特色小镇、产业园等项目。

2019年上半年,保利地产新拓展项目44个,新增容积率面积826万平方米,总成本533亿元。截止2019年6月末,公司拥有待开发面积7618万平方米。其中,一二线城市4614万平方米,占比60%以上;珠三角和长三角城市群3498万平方米,占比46%。报告期内,保利地产新开工面积2894万平方米,竣工面积1167万平方米,分别同比增长22.69%和53.29%。

有息负债超过2700亿,净负债率降至76.64%

随着业绩的增长,保利地产的资产规模也在不断扩大,截止2019年6月末,公司总资产达9330.97亿元,较上年末增长10.23%。但与此同时,公司的有息负债及资产负债率也呈增长趋势。

截止2019年6月末,保利地产的有息负债达2710亿元,较上年增加73亿元,增长了2.78%。公司的资产负债率为79.27%,较上年末提高1.3个点。

财报显示,保利地产加强了资金管理,上半年累计实现销售回笼2168亿元,回笼率较去年同期上升8个百分点至86%。房款回笼的加速也使得公司的净负债出现下降,截止2019年6月末,保利地产的净负债率76.64%,较年初降低3.92个百分点。

此外,由于房地产企业负债中还有很大一部分是销售的预售款项,一般在交房后结转即可。剔除预收后保利地产负债率为40.46%,较上年同期下降3.09个百分点。而这两个负债率水平在同行业中都不算太高,尤其是剔除预收款后的负债率。

资金成本低:有息负债成本仅约4.99%

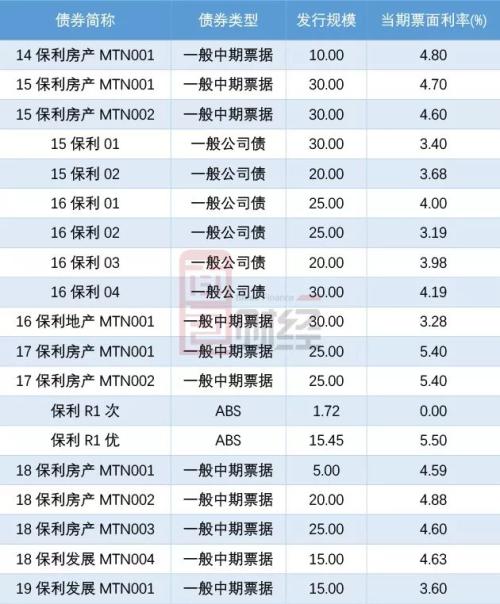

财报显示,今年上半年保利地产发行了15亿元中期票据,利率为3.60%。另外,公司还发行5亿美元债券,票面利率为3.875%。以下为公司尚未到期债券的发行情况:

从数据不难看出公司的债券利率普遍较低,当期票面利率最高为5.5%,最低的仅有3.19%。报告期末,保利地产的有息负债综合成本仅约4.99%,虽然较上年同期微升0.13个百分点,但在同行业中仍处低位。

除了能够以较低利率发债之外,另一个主要的原因是保利地产银行贷款占比高,2019年6月底,其在有息负债中的占比超过72%。另外,截至2019年6月末,公司共获得的授信总额合计5100亿元。其中,已使用授信额度2234亿元,剩余未使用授信额度为2866亿元。

除此之外,7月3日保利地产收到证监会出具的《关于核准保利发展控股集团股份有限公司向合格投资者公开发行公司债券的批复》(证监许可【2019】1030号),核准公司向合格投资者公开发行面值总额不超过150亿元的公司债券。

总体来看,2019年上半年保利地产的业绩大幅增长,除了签约销售额、销售面积以及回笼资金增多的因素以外,另一个重要的因素或许仍是凭借其央企身份,能够以较低的成本获取资金。