在去库存政策环境下,全国在2017年迎来了去化的高峰,而且热度逐步从东部向中西部转移,不少中西部核心城市也迎来了量价齐升。

站在目前时间点

如何看待2018年这些城市市场延续性?

棚改的作用是否还能保持?

政策影响有多大?

中信建投证券研究发展部房地产行业研究团队与正合集团战略研究院及深耕中西部的龙头房企就区域内重点城市市场变化进行了交流,具体心得和判断*请详见下文。

核心调研内容

- 中西部重点城市概况 -

中西部区域2017年成都、武汉、重庆、西安、昆明、贵阳、郑州、兰州、乌鲁木齐9个城市成交量1.45万亿(商品房口径),相较2016年有10%增幅;从结构来看,增长体现在商办增长,住宅成交金额基本持平,主要和多个城市限购有关,因此投资需求以及一些刚需向商住转移。

分城市来看,2016年下半年开始,政策调控在中西部区域分为两个部分:第一个中部地区,主要是武汉和郑州,第二个部分为西部地区,调控政策传导顺序由东向西。郑州最先开始受到一些政策调控的影响,除了郑州之外,其余城市整体表现与之前基本持平。

今年一季度以来,几大城市成交金额较去年一季度有小幅增长,面积有小幅下滑,成交价格有提升(商品房口径)。分城市来看,多地处于供不应求的态势,主要是很多房企在今年一季度存在供货断档期,从短期来看,需求还没有下滑趋势。

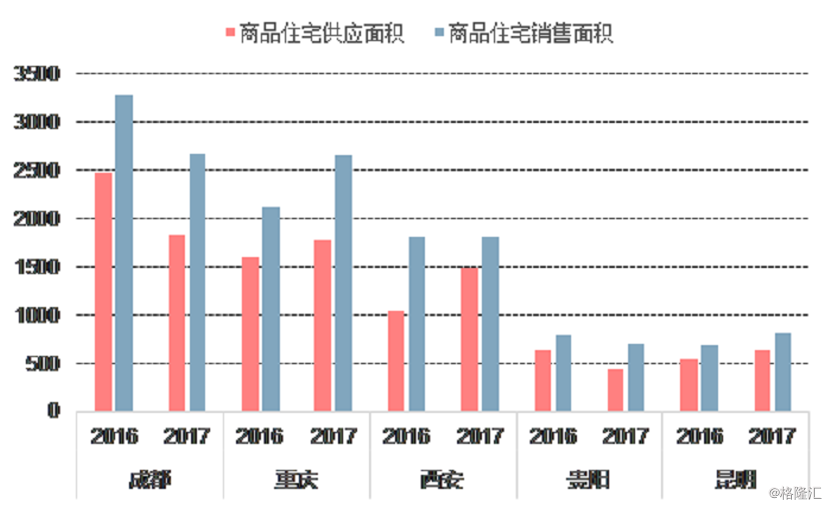

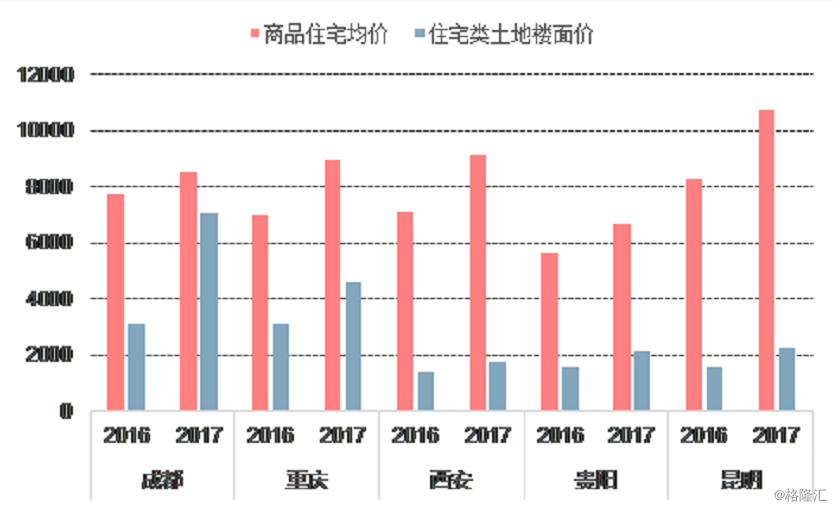

其中成都、重庆、西安、昆明、贵阳等近两年成交都维持高位,销售面积持续大于供应,显示了较好的去库存效果,目前出清周期都降至10个月以内,个别地方短期缺货,导致市场一房难求局面出现。在价格方面,目前成都市区内均价达到1.4万/平方米,在5个城市中最高,其他4个城市2017年房价都有20%-30%涨幅。

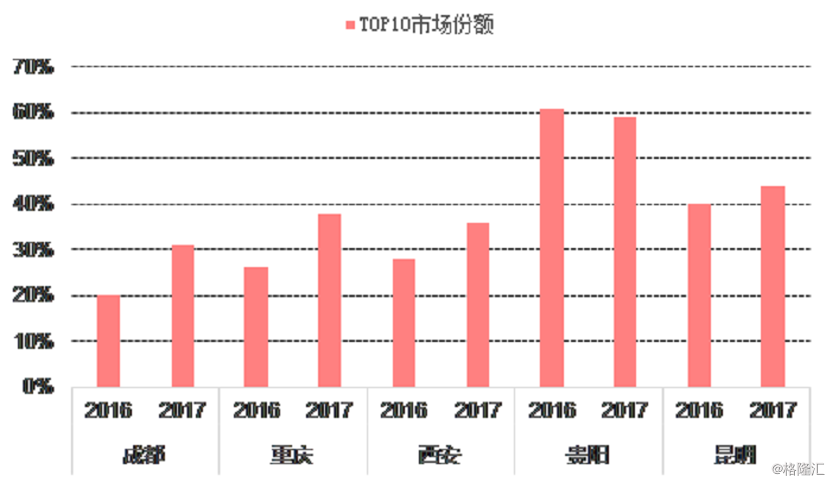

集中度方面,整体呈现集中趋势,但城市差异较大,成都、重庆、西安原先市场集中度较低,2017年呈现快速上涨的趋势;贵阳和昆明原先市场集中度已处于高位,因此集中度提升不明显。

核心要点

一、楼市调控政策:仍在逐步加码

不同城市仍存分化,热点城市延续高压政策。

其中成都政策环境最严格,在预售证严格管理下,全年成交处于低位。

重庆在需求端不限购但是供应端限价,由此导致热点区域一、二手房价格倒挂,一房难求,但近期有部分楼盘出现小规模突破现象,后续值得关注。

贵阳目前政策调控力度较弱,未来如果价格存在压力,不排除会加码。

人才落户政策:对成都和西安影响明显

2017年成都和西安分别新落户36万人和20万人,尤其是西安2018年一季度落户人口已超去年全年数量,导致短期供需失衡,楼市火爆。

根据预测,2017-2020年间西安年均增加人口数量将达47万人,相较2011-2016年均6.4万人大幅增加。

据分析,人才落户政策对购房的影响在于:1、增加潜在需求;2、使之前想买房的人购房时间点提前。

成交和供给呈现逐步外溢

从开发商角度来看,主城区限价和拿地成本提升,迫使开发商在城市外围布局过渡,成都2017年远郊土地成交面积占比达24.2%,相较2016年-2013年平均的15.5%大幅提升,且出现高溢价拿地;

从消费者角度来看,摇号中签率低和投资性需求提高了外围区域的购买意愿,热点区域供销持续旺盛。而且城镇化也带来外围需求的升级,以四川举例来说,周边城市最近1-2年发生很大变化,城镇化速度快速提速,县城消费升级,出现了很多大超市,春节期间饮料都能卖断,县城影院供不应求,对住房的需求升级也在提升(尤其电梯房)。

需求层面,以改善及投资性需求为主导,棚改对部分城市刺激明显

除了改善型需求,投资性需求的占比在中西部城市依然不低,昆明投资客占7成(省外4成,省内3成),而西安和贵阳投资客占比能也达到3-4成。中西部城市中,棚改对贵阳和乌鲁木齐刺激比较大,但是其他城市中,如成都,虽然棚改可以优先摇号,但是比例有限,客户更多是置换需求和改善型需求主导。

各城市集中度快速提升

中西部各城市市场份额方面整体呈现集中趋势,但城市差异较大,成都、重庆、西安原先市场集中度较低,均不足30%,因此2017年呈现快速上涨的趋势;贵阳和昆明原先市场集中度已处于高位,因此集中度提升不明显。

| 图表1:5城商品住宅供需面积对比(单位:万平米)

资料来源:正合集团战略研究院,中信建投证券研究发展部

| 图表2:5城商品住宅价格和土地楼面价对比(单位:元/平米)

资料来源:正合集团战略研究院,中信建投证券研究发展部

成都均价为大成都范围数据,包含市区、近郊、远郊。

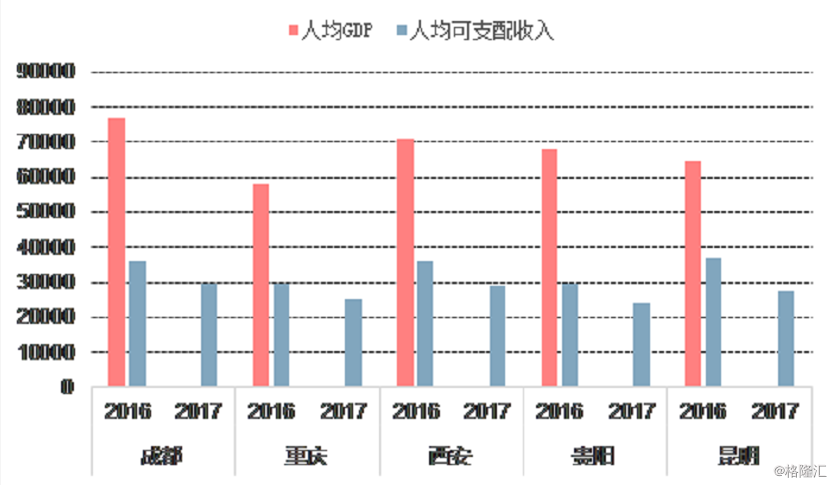

| 图表3:5城人均GDP和人均可支配收入对比(单元:元)

资料来源:正合集团战略研究院,中信建投证券研究发展部

注:2017年数据为2017年1-9月数据

| 图表4:5城市场集中度对比(单位:%)

资料来源:正合集团战略研究院,中信建投证券研究发展部

二、机构对后市的看法

西安

西咸一体化强化西北龙头地位,经济、产业高预期增长,长线随产业人口导入楼市成交实现跨越式发展。2017年品牌开发商齐聚西安,带来市场供应放量,但短期限购政策冲抵部分2018年需求释放量,及产业发展需要时间孵化,价格微涨。就区域而言,曲江、高新保持领先,浐灞、航天城、西咸/沣东新兴发展。

成都

2018年市场持续是补量的过程,短期供不应求延续,市场高热持续。在市场严格限价、市场火热背景下,大力度棚改支撑下,区域外溢是阶段性必然选择。

主城近郊全面进入,环成都远郊经济圈择优选择强势进入,外围川南川东北3-5小时经济圈城市中小规模机会性进入。

重庆

川渝直接对比下,重庆未限购及房价上涨预期,将继续承接部分一线城市外溢投资需求。同时,城市刚改需求持续释放奠定城市成交量持续高位。但土地市场2017年再次放量,以及住宅开工量亦较同期稳健增长,后期供需关系将有所缓解,叠加前述刚改为主的市场结构,不支撑房价出现跃升。

贵阳

三波需求支撑贵阳楼市。棚改持续大力推进,普通改善需求持续稳定释放;贵阳最低房价收入比及不限购导致城市投资热潮持续,但存在政策加码风险;大数据产业植入进度加速但短期仍未能导入高支付力人群。2018年围绕棚改释放主力区域布局,产业发展区作为战略机会性进入。

昆明

西南5城市对比中,昆明最高房价收入比,随供应放量,价格的持续增长动力减弱,短期或具有价格天花板。同时,近年城市人口增长稳定,购房需求量较为稳定。

增量需求来自于投资客对未来康养需求的投资。投资客或将更关注沿滇池区域的成长性新兴区域;但市场存在政策加码风险,对投资需求的释放形成不确定性。

成都市场介绍

政策及落户变化

成都作为中西部调控最严的城市,坚持4限政策不放松,预售证无论是从量和价,取证难度都加大,政府强管控,未来放松可能性较小。在人才落户方面,四川2017年7月推行“先落户后就业”的人才落户新政,本科及以上学历凭毕业证直接落户,因此2017年全年共新增落户人口36万。

成交量价

2017年成都市区和近郊供应分别下降54%和23.5%,分别达322万方和1,108万方,在供应主导市场情况下,成都市区和近郊区域成交也走低,分别为581万方和1,463万方,同比下降39.7%和20.8%。今年1季度成都住宅成交达量365万方,去年同期779多万方,下降53%,但价格上涨9.8%,去年均价8,576元/平方米,今年均价9,419元/平方米(成都均价为大成都范围数据,包含市区、近郊、远郊。)

需求特征

第一个是需求外溢。市区内基本上一二手房倒挂30%,把需求往一手房挤压,因此一手房供不应求格局比较严重。在这种高热情况下,成都外溢趋势明显,不管是开发商还是客户。

去年开发商1.2-1.3万/平方米拿地,但是今年限价1.3-1.8万/平方米,开发商没有利润空间,因此为了完成今年目标,房企也存在外溢。从成都三圈层来看,北面青白江、南面天府新区非成都直管的区域都非常火热,开发商也积极向省内二级城市拓展,尤其是经济、产业有支撑的城市。客户外溢主要是因为供应不足,中签难度高。此外成都每次摇号还要求向棚改和刚需客户倾斜,棚改客户占20%,刚需客户占40%(有成都户口或者连续2年社保,但没房子)。

第二个变化是公寓类产品成交减速。去年公寓产品波峰都是由于住宅供应不足,呈现明显的替代效应。去年项目基本开盘清盘,今年去化回落,达70-80%。主要是公寓价格跟着涨了一波,投资回报率下滑,以及开发商限购后的集中供给,造成公寓未来变现能力减弱,投资客更愿意买住宅。

库存结构

目前市区和近郊区域截至2017年底的库存分别只有196万方和379万方,去化周期分别为5个月和3个月。去年12月开始摇号到今年3月,总共放了3.7万套房源,但26.8万组摇号,整体中签率14%,主城区只有5%中签率。因此购房时间点前移,或者加大摇号次数,一个家庭多个人员参与摇号。

土地市场

2017年基本上和往年持平,主要是消耗之前的。2016年住宅用地土地成交面积3300万方,2017年是2,900万方。去年4月份统计的量,广义住宅库存去年7,000万方。

在土地端,成都3月底中心城出现2宗流拍,武侯区和金牛区。但并不是因为市场向下行,主要是政府提高起拍价达9,000元/平方米,接近过去成交价,而且规则苛刻,要求开发商建设人才公寓并无偿移交政府等成本巨大。此外这两块地商业自持比例比较高,在限价没有突破的情况下,开发商才放弃。相对而言,远郊地块仍受房企青睐,青白江去年拿地价3,000元/平方米,今年有企业拿地已经达到4,700元/平方米,外围区域成交走高趋势仍在延续。

重庆市场介绍

政策变化

重庆在需求端不限购但是供应端限价,由此导致热点区域一、二手房价格倒挂,一房难求。限价并不是明文规定,主要是通过备案操作模式推测,而且并不是限均价,而是对最高价有一定限制。个别公司也有从产品形态上面的变化来寻求突破路径,比如精装修或者改成洋房。

目前购房政策层面执行认房又认贷,改善置业有一定影响。首套首付30%,利率上浮5-10%,二套首付40%,利率上浮20-30%,第三套停止贷款。

成交量价

重庆市场前几年一直维持稳定,直到2017年初价格快速上涨,整个2017年量、价维持高位。重庆主城区2017年商品住宅供应约1,786万方,成交2,660万方,成交量创近5年新高。2018年第一季度商品房成交面积840万方,同比上涨8%,成交金额799亿,同比上涨28%,均价从去年8,026元/平方米上涨至今年9,512元/平方米,上涨18%。

从住宅来看,2018年第一季度成交612万方,上涨1.7%,成交金额639亿,上涨31%,主城区均价是10,447元/平方米。去化率方面,2018年1季度约319个楼盘开盘,因为1-2月是传统淡季,开盘当周整体去化约70%,3月份去化上涨到90%以上,除了一些别墅和位置偏远的洋房,整体成交都比较火热。

库存结构

拿预售证的住宅物业库存只有315万方,去化周期1.8个月,基本上无货可售;办公物业库存为416万方,去化周期16个月;商业物业库存为574万方,去化周期相对较长。

土地市场

2018年第1季度一级市场推出25宗土地,数量和去年相当,可建体量570万方,土地市场成交均价5,152元/平方米,虽然平均数不高,但是存在不少高价地,比如有些地块周边楼盘均价1.3万/平方米,但是地价可以达到8,000-10,000元/平方米;二级土地市场上并购资源较少,热度下降。

西安市场介绍

政策变化

西安目前也是4限政策,但是整体调控基调相对温和,主要抑制投资需求。在限购方面要求连续2年社保,但是2018年推行落户新政,凭学生证和身份证就可落户,因此落户人数激增。目前西安还专门开辟了绿色通道,方便大学生落户,因此2016年落户9万人,2017年是20万人,2018年1-3月份,已经达到24万人,超过去年全年。

在限价方面,要求加推产品不得高于之前开盘价格2%,新盘价格不得高于周边五个竞品楼盘的均价。目前限价突破还没出现。

在贷款政策方面,首套首付30%,利率上浮10-15%,二套首付40%,上浮20%。但是现在销售火爆,全款比例客户已经超过推盘量,因此全款可以优先选房。

成交量价

2017年西安商品住宅供需分别为1,497和1,820万方,同比上涨43% 和0%,成交维持平稳。2017年6月之后出台限购政策,限购后月均成交面积下降至119.83万方,相较限购前的月均166万方下降28.3%。进入2017年底后,成交量开始抬头。

2016年以来西安市场均价上涨,2016年为7,000元/平方米,2017年底上涨至9,000元/平方米,2018年维持到10,500元/平方米左右。市场从2016年9月份开始,外地客户导入,整体楼盘热销情况开始显现,之后2017年上半年,由于供货不足,去化周期下降到5个月,到6月份,房管局开始政策性管控,限制外地客户购买,之后火爆情况有所抑制。因此2016-2017年住宅成交量持平。2018年初开始,一方面整个供货不足,一方面政策利好,包括入选中心城市和交通规划以及人才落户,整体火热程度还是很高。

后期判断:西安市场后期供货会释放,2018年供货比2017年增长,预计2-3季度市场热度会回落,价格方面2017年9月份之后,物价局介入管控,因此价格一直维持。

需求特征

客户方面:从2017年开始,西安外溢现象出现,2016年热销楼盘集中在3环以内(距离城市中心10公里),但2017年客户整体外溢,热销楼盘距离城市中心扩展到15km,今年扩展到15-20km,在价格上涨情况下,客户被挤压包括西咸片区或者北三环草滩和南三环外。

库存结构

目前西安商品住宅预售证存量达1,212万方,相较2016年下降230万方,去化周期只有8个月。无论是总量还是去化周期都处于持续减少的趋势。去化情况:2017年12月开盘当天去化率73%,2018年1-2月份当天去化率上涨到85%,有些热销楼盘,一开盘达到100%去化,3月份基本达到100%。

土地市场

土地成交均价2,000-3,000元/平方米,但2017年8月份碧桂园在浐灞拍得6,300元/平方米楼板价,刷新了西安拿地均价记录。政府出台地价限制政策,达到限价之后开始竞拍商业自持,现房比例,义务配建费。

2018年西安整体成交土地不多,主要集中在西咸板块,沣东板块楼板价达4,000元/平方米,万科2月份在沣西拿地,楼板价3,000元/平方米,离市中心15km左右的范围,拿地价差不多能到3,000元/平方米。

昆明市场介绍

政策变化

政策逐步加码中,2017年昆明只是将呈贡新区列入限售,今年3月份来说将限售推广到全市。第二个变化是把贷款首付比例提高,过去是首套房首付25%,二套房首付是35%,这次将二套房提高到45%,但相对而言,昆明整体政策还是比较宽松。

成交量价

从周期角度,昆明落后了西安和重庆半年左右周期,昆明2017年商品住宅供需分别为636万方和818万方,同比分别上涨15.3%和19.4%。之前房价稳定在8,000元/平方米,去年5月跳涨到10,000元/平方米,6月之后又跳涨到12,000万/平米,整体住宅均价2017年比2016年有30%涨幅。在几个城市对比中,昆明的房价/收入已经很高,而且昆明人口流进流出一直稳定,价格再继续上涨空间有限。

需求特征

从2016年5月份持续上涨,2017年省外客户可占到40%左右,省内其他城市购房比例占30%,昆明本地购房者占比只有28%。去化率方面,昆明城市分化严重,热点地区去化100%,冷门地区开盘去化并不理想。昆明投资客主要集中在呈贡新区,主城区主要是老昆明人购买。昆明棚改力度不大,和贵阳相比力度很小。

库存结构

目前昆明商品住宅预售证存量达450万方,相较2016年下降180万方,去化周期6.6个月。无论是总量还是去化周期都处于持续减少的趋势。

土地市场

2017年昆明土地市场供需两旺达近4年高点,纯住宅用地占据市场主导地位。2017年昆明招拍挂口径土地成交8,765亩,相较2016年的4,970亩大幅增加,其中主城区2017年住宅用地面积占比达56%。2017年招拍挂拿地均价为2,408元/平方米,同比大增60%以上,溢价率由往年的2%提升至7.3%。主城土地供应由中心区向呈贡、空港等外围区域扩展,南市及西市依然为众多开发商争夺焦点。

昆明这两年土地放量明显,后续预计供应计划继续放量,对价格继续上行形成压力。

贵阳市场介绍

政策变化

目前贵阳维持限贷、限价、限售政策,整体调控力度较为温和,今年政府换届,需要关注后续政策变化预期。在西南城市人才落户政策对比下,贵阳市目前吸引力度较弱。落户差异化及积分制并举,无较强人口吸纳举措。

成交量价

供应端:2017年贵阳市商品住宅网签供应约446万方;成交端:2017年贵阳市商品住宅网签成交约710万方。

如果政策不加码,预计2018年成交相较去年的700多万方继续向上走,一是因为棚改力度较大,二是因为整体环境优越。如果限购管控,成交量会受到冲击。价格方面已经到7,000元/平方米(注:2017年成交均价为6,682元/平米,若剔除非市场化项目金融城以及滞后备案项目花果园后,修正价格为7,053元/平米),一些热点区域价格能达到10,000元/平方米。

需求特征

贵阳以老城区和观山湖区为主,白云区和乌当区是承接区域,现在有东西两翼的概念,东翼是空港,西翼是国家级新区——贵安新区,正下方是花溪区,属于生态资源区。贵阳楼市需求的推动很大部分原因是棚改,棚改力度非常大,每年超额完成任务。2017年计划改造3.3万户,实际改造3.5万户,2018年继续放量,计划完成5.89万户。

贵阳投资客比较多,绝对房价相对比较低,之前供应严重过剩,超级大盘消化了之后,价格补涨,但绝对值还是低,因此吸引投资客。今年政府换届,新书记是否会加码政策打击投资客还有待观察。

库存结构

2017年下半年受政策影响供应量走低,去库存效果显著,除住宅外,商业及写字楼库存去化加速。2017年商品房库存约为1,078万方,较2016年下降429万方,其中住宅去库存约为299万方,占比约为61%,消耗大量库存。

土地市场

贵阳土地市场从2014年之前的量多无序状态至2014-2016年的抑制放量状态,2016年至今呈有序放量状态,2018年开始棚改力度加大,土地供销平衡将持续维稳。2017年贵阳市土地市场,住宅用地的供应量同比上涨31%至4,719亩,成交量同比猛涨171%至4,684亩,涨幅达2012年以来最高,且成交量2014年以来重占至高点,贵阳住宅土地市场热度大幅提升。

2017年,贵阳市住宅及商业用地楼面地价稳步提升,住宅用地成交均价同比上涨33%,达到2,164元/平方米,商业用地成交均价同比大涨68%,达到2,571元/平方米,皆为历史最高值,溢价率:2017年,贵阳住宅土地市场实现高溢价,溢价率上涨至52%,商业土地市场溢价率平稳为2%。