在生活中,大家都对“既要又要”的人敬而远之,但在汇添富,有位“既要又要”的基金经理,深受同事和客户认可——他有什么过人之处呢?

杨靖,汇添富基金经理、纯债投资团队负责人,拥有11年基金从业经验,其中8年时间负责投资管理,3年时间从事信用评级及策略研究。他既具备大型机构委外专户、企业年金的管理经验,也担任了多年的公募债券型基金的基金经理,他管理的汇添富AAA级信用纯债基金(A类006884、C类006885、E类011617)等纯债产品,风格稳定,业绩亮眼。

每次和杨靖交流投资理念,他总会说“既要”、“又要”:既要提升投资回报,又要降低信用风险。总之,要为投资者提供高质量的收益。

这对于债券投资来说,并不容易。尤其是信用债投资,痛点就在于风险和收益的不对称性。例如,票息由3%提高到4%,潜在的风险可能数十倍放大。通俗地说,在关注票息高低的同时,也要关注本金的安全性。即便历史业绩优异的债券基金,未来也有踩雷的风险,这样的案例在过去两年的市场中屡见不鲜。

而以汇添富AAA级信用纯债基金为代表,杨靖管理的汇添富纯债产品,却真正实现了“既要又要”:汇添富AAA级信用纯债成立以来实现年年正收益,年化收益达3.72%(同期基准年化3.66%);过去三年业绩排名前1/3,过去一年排名前20%【注1】;与此同时,该产品定位以高安全性、高流动性为主,不做信用下沉,净值回撤情况好于同类产品,从未发生过信用踩雷事件,对关注信用风险和净值波动的投资者而言是个很好的选择。

他是如何做到的呢?

一句他的口头禅,或许可以概括:“把难度留给自己,把省心留给客户”。而这背后,还有更多他的投资之道值得拆解。

给客户“高质量的收益”

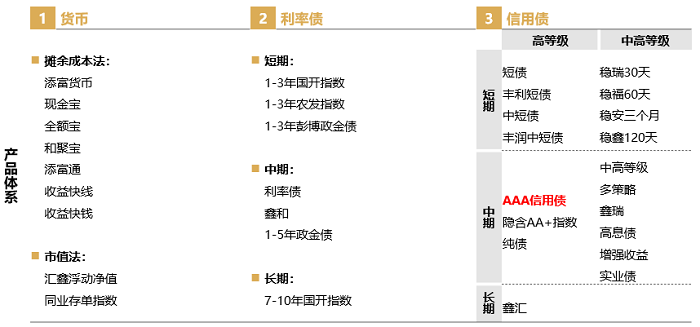

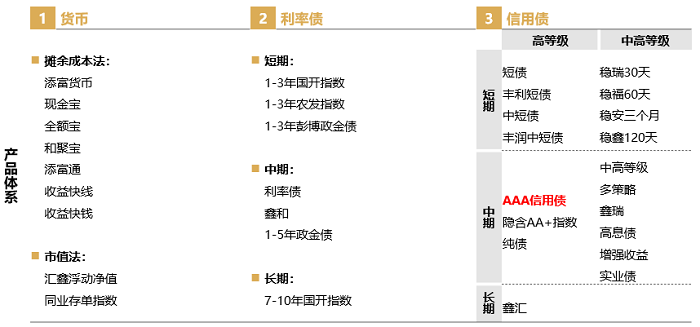

杨靖带领的汇添富纯债投资部有一张清晰的产品矩阵图,以“信用风险”和“久期”两大指标,对产品进行清晰地划分,为客户提供风格稳定、风险特征清晰的底层资产。

而在这张产品矩阵图上,杨靖把汇添富AAA信用债定位在“高质量收益”的坐标点上。

他解释,所谓“高质量收益”,一是收益要高,二是风险要低。汇添富AAA级信用纯债基金成立之初的目标,就是要解决“风险和收益的不对称性”这一买债痛点。从2019年2月产品成立的第一天起,杨靖就是按照这样的思路在打造这个产品。四年多来,经过持续不懈的努力,汇添富AAA信用债正在逐步获得市场的认可,产品规模一度超过了120亿元。

从风险端来看,汇添富AAA级信用纯债基金是市面上少有的主投AAA信用债的主动管理基金,从源头上控制信用风险:

首先,专注AAA纯债,高等级,高流动性;

其次,专注债市投资,不配置转债,债性纯粹;

第三,不以信用下沉获取收益,结合近年来的信用市场情况,不投资于民企/地产/城投/两高一剩。

翻看定期报告可以看到,杨靖的持仓以中期票据、企业债、金融债作为主,2021年以来加大了金融债的配置比重,前五大债券持仓以政金债、银行债为主,信用风险更低,也更适应当前市场环境,适合机构客户的底仓需求。

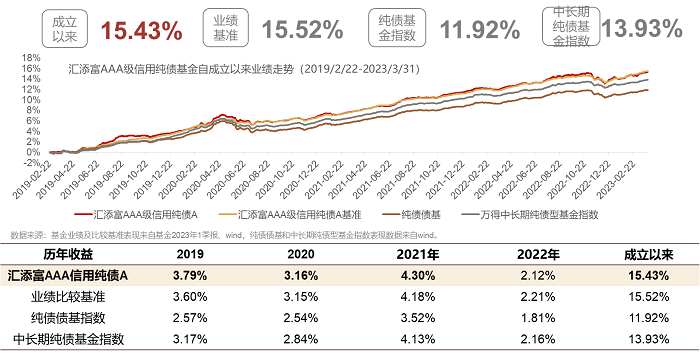

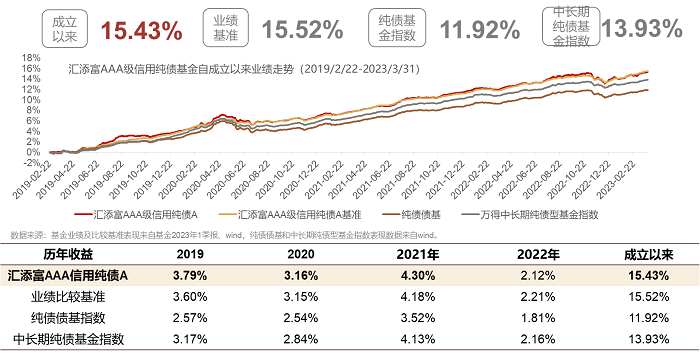

而从收益端来看,汇添富AAA级信用纯债基金成立以来走出了一条漂亮的收益曲线,累计收益达15.43%,同期纯债基金指数上涨11.92%,中长期纯债基金指数上涨13.93%。

数据来源:基金业绩及比较基准表现来自基金2023年1季报、wind,纯债债基和中长期纯债型基金指数表现数据来自wind。

给自己“加难度”

不以信用下沉来获取收益,那么超额收益从何而来?

杨靖选择给自己“加难度”:做好关键久期调节和日常精细化管理。

关键久期调节包括债券的择时和仓位的调整;精细化管理主要是杠杆的使用,以及换券、骑乘、收益率曲线形态的投资机会挖掘等。

关键久期调节十分考验基金经理功力,需要对宏观经济、大类资产配置和信用分析具有深入的理解。

杨靖认为,其中关键在于,

首先,加强对宏观经济的研究;

其次,要在市场有利的时候,尽可能积攒“安全垫”;

第三,在交易环节做好应急准备,坚决止损。

以汇添富AAA级信用纯债基金管理经验为例:

2020年市场处于剧烈的行情转换中,杨靖对该产品进行了较为及时的仓位调整:1-4月,在新冠疫情冲击下,全球出现货币宽松,杨靖对基金进行了全面加仓,增强了组合的进攻性;5-12月,当他判断到货币政策边际收紧和债券利率偏低后,主动降低了久期和仓位,最大限度规避了利率下行的风险。

2022年四季度的债市调整中,杨靖也参与了部分债券的波段交易,一方面在市场回调中保持着同类较低的回撤情况,另一方面在市场企稳后又较快实现了净值的修复。凭借对债券市场的深刻理解和精准把握,总能化危为机,在市场波动中创造超额收益,为客户提供更有获得感的持有体验。

而在精细化管理上,杨靖更像个勤劳的“小蜜蜂”。他和团队每天通过做好换券操作、杠杆使用、新老券置换和收益率曲线形态的投资机会挖掘,日积月累,“1个BP、1个BP去抠”,日积月累,攒厚收益。

一体化平台保驾护航

杨靖所管理的纯债产品业绩亮眼,除了他个人在投资中坚持“客户第一”,严于律己之外,也离不开他背后的纯债投资团队,以及汇添富整个固收团队的支撑。

经过多年耕耘,汇添富固收业务形成了明确清晰的组织架构,包含养老金投资部、现金管理部、纯债投资部、稳健收益部等投资团队。

其中,杨靖带领的纯债投资团队共包含12名成员,其中公募团队10人,专户团队2人,成员平均从业年限14年,“老中青”三代梯队分明,分工清晰。

杨靖看来,汇添富的纯债投资团队具备三大优势:

第一,经验丰富,大部分团队成员具备10年以上从业经历,有多人的从业年限甚至超过20年,历经多轮周期检验;

第二,背景多样,团队成员既有来自公司内部的研究、信评和交易人员,也有来自行业其他公司的优秀人才加盟,优势多元互补;

第三,氛围进取,团队积极进取,开放分享,荣誉感强,每个岗位都力争做行业最硬的脑袋。

此外,独立信评体系也为汇添富纯债投资保驾护航。汇添富在行业内较早建立独立信用研究平台,隶属研究部,分为信用研究、宏观策略、量化、转债研究等多个独立研究小组,信用研究独立,强调以信用风险防范为本,专注信用实质性风险评估,其研究成果成为纯债投资部等团队的重要参考。

每次与客户交流中,杨靖总是充满热情,无比真诚。实际上,在汇添富固收团队,还有许许多多的杨靖,坚持把难度留给自己,把省心留给客户,力争为客户带来良好的持有体验。

在各方努力下,汇添富固收业务也开出长期业绩之花。根据海通证券2023年1月3日发布的《基金公司权益及固定收益类资产业绩排行榜》显示,汇添富近10年固收业绩在大型基金公司中位居前3。

未来,杨靖和他的纯债投资团队还能为投资者带来哪些惊喜?值得期待。

注:

1、数据来源:业绩数据来自基金定期报告、汇添富基金,成立以来收益经托管行复核,截至2023.6.16,2019年指2019.2.22-2019.12.31。基金过往表现不预示未来。同类排名相关数据来自银河证券,三年排名229/881,统计区间2020/6/30-2023/6/30,一年排名180/1229,统计区间2022/6/30-2023/6/30)

2、数据来源:海通证券2023/1/3发布的《基金公司权益及固定收益类资产业绩排行榜》,最近10年指2013/1/4-2022/12/30,汇添富在"固定收益类大型公司"中排名为3/13,详细排名规则请参见海通证券基金评价官网。

风险提示:

基金有风险,投资须谨慎。本资料仅为宣传材料,不作为任何法律文件。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。我国基金运作时间较短,不能反映股市发展的所有阶段。基金的过往业绩并不预示未来表现,基金管理人管理的其他基金的业绩和其投资人员取得的过往业绩并不构成基金表现的保证,投资人应当仔细阅读《基金合同》、《招募说明书》和《产品资料概要》等法律文件以详细了解产品信息。本基金属于较低风险等级(R2)产品,适合经客户风险承受等级测评后结果为稳健型(C2)及以上的投资者,客户-产品风险等级匹配规则详见汇添富官网。在代销机构认申购时,应以代销机构的风险评级规则为准。本产品由汇添富基金管理股份有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。杨靖管理的同类基金历年业绩:20220513开始管理的汇添富短债债券2018-12-13成立以来各年业绩及基准分别为(%):3.79/3.39、3.06/2.37、3.21/3.27、2.13/2.48。20190828开始管理汇添富长添利定期开放债券A2017-2022各年业绩及基准分别为(%):3.39/2.75、3.7/2.75、3.44/2.75、2.78/3.25、2.18/3.25;20190828开始管理的汇添富鑫汇定开债券,该基金于2022/8/9转型为汇添富鑫汇债券,转型后无可披露年度业绩数据,转型前汇添富鑫汇定开债券A2017-06-23成立以来至2021年各年业绩和基准分别为(%):2.17/-1.09、4.42/4.79、4.59/1.31、2.5/-0.06、3.52/2.1;20210820开始管理的汇添富丰润中短债2018-12-24成立以来各年及2022年上半年业绩和基准分别为(%):3.38/3.39、3/2.37、3.51/3.27、1.36/1.33;20190222开始管理的汇添富AAA级信用纯债2019-02-22成立以来各年业绩和基准分别为(%):3.79/3.6、3.16/3.15、4.3/4.18、 2.31/2.48;20201106开始管理的汇添富盛和66个月定开债2020-11-06成立以来各年业绩和基准分别为(%):3.69/3.75、 3.90%/ 3.75%;20220627开始管理的汇添富鑫和纯债A2022-06-27成立,2022年业绩和基准分别(%):1.04/0.08 。20220704开始管理的汇添富稳安三个月持有A2022-07-04成立, 2022年业绩和基准分别(%):1.04%/0.50%。数据来源:各基金各年年报,截至2022/12/31。基金有风险,投资须谨慎。本资料仅为宣传材料,不作为任何法律文件。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。我国基金运作时间较短,不能反映股市发展的所有阶段。基金的过往业绩并不预示未来表现,基金管理人管理的其他基金的业绩和其投资人员取得的过往业绩并不构成基金表现的保证,投资人应当仔细阅读《基金合同》、《招募说明书》和《产品资料概要》等法律文件以详细了解产品信息。本基金属于较低风险等级(R2)产品,适合经客户风险承受等级测评后结果为稳健型(C2)及以上的投资者,客户-产品风险等级匹配规则详见汇添富官网。在代销机构认申购时,应以代销机构的风险评级规则为准。本产品由汇添富基金管理股份有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。杨靖管理的同类基金历年业绩:20220513开始管理的汇添富短债债券2018-12-13成立以来各年业绩及基准分别为(%):3.79/3.39、3.06/2.37、3.21/3.27、2.13/2.48。20190828开始管理汇添富长添利定期开放债券A2017-2022各年业绩及基准分别为(%):3.39/2.75、3.7/2.75、3.44/2.75、2.78/3.25、2.18/3.25;20190828开始管理的汇添富鑫汇定开债券,该基金于2022/8/9转型为汇添富鑫汇债券,转型后无可披露年度业绩数据,转型前汇添富鑫汇定开债券A2017-06-23成立以来至2021年各年业绩和基准分别为(%):2.17/-1.09、4.42/4.79、4.59/1.31、2.5/-0.06、3.52/2.1;20210820开始管理的汇添富丰润中短债2018-12-24成立以来各年及2022年上半年业绩和基准分别为(%):3.38/3.39、3/2.37、3.51/3.27、1.36/1.33;20190222开始管理的汇添富AAA级信用纯债2019-02-22成立以来各年业绩和基准分别为(%):3.79/3.6、3.16/3.15、4.3/4.18、 2.31/2.48;20201106开始管理的汇添富盛和66个月定开债2020-11-06成立以来各年业绩和基准分别为(%):3.69/3.75、 3.90%/ 3.75%;20220627开始管理的汇添富鑫和纯债A2022-06-27成立,2022年业绩和基准分别(%):1.04/0.08 。20220704开始管理的汇添富稳安三个月持有A2022-07-04成立, 2022年业绩和基准分别(%):1.04%/0.50%。数据来源:各基金各年年报,截至2022/12/31。